Por Lu Wang.

O presidente Donald Trump intimida, mas é raro o Federal Reserve subir os juros quando o mercado acionário vai tão mal.

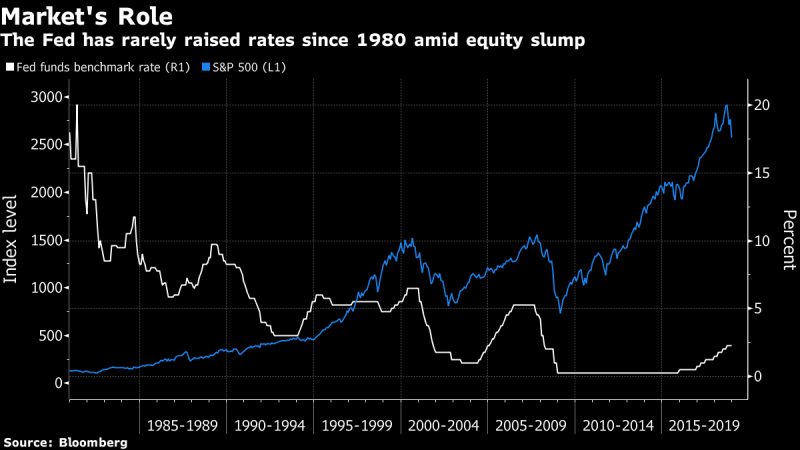

Se as autoridades fizerem o que se espera e elevarem a taxa básica nesta quarta-feira, seria o primeiro aperto em um ambiente tão brutal desde 1994. O S&P 500 acumula perdas nos últimos três, seis e 12 meses. Em apenas dois dos 76 acréscimos de juros desde 1980 a situação estava tão ruim.

Não há previsão para o comportamento das ações após uma década de dinheiro fácil e avanço sem precedentes das bolsas. O quadro atual também reflete a discrepância entre mercados e economia real.

Metade das componentes do S&P 500 perdeu mais de 20 por cento e setores como bancário e de transporte tomam tombo atrás de tombo. No entanto, dados econômicos importantes justificam a expectativa de aperto monetário e os investidores estarão de olho em qualquer comentário sobre estabilidade financeira ou dos mercados para entender até que ponto a volatilidade preocupa o banco central.

“É um dilema interessante para o Fed”, disse David Rosenberg, economista-chefe e estrategista da Gluskin Sheff + Associates. “Os mercados financeiros dizem que chega, mas os dados econômicos sugerem que ainda é adequado um aperto adicional.”

O papel que o Fed atribui aos mercados quando toma decisões é assunto de infinitos debates, mas o fato é que desde 1980 os acréscimos nos juros geralmente coincidem com períodos de pujança nas bolsas. Quando os apertos acontecem, o S&P 500 acumula, na média, ganhos de 4,1 por cento, 6,9 por cento e 11 por cento nos três, seis e 12 meses anteriores. A exceção foi a década de 1970, quando o Fed ignorava o tumulto nos mercados porque a inflação anual rodava em 7 por cento.

O quadro atual é bem diferente. A inflação ao consumidor ficou abaixo de 3 por cento nos últimos seis anos e o crescimento econômico está próximo de 3,5 por cento, o que não configura superaquecimento. A preocupação com a economia parece estar por trás do recuo dos mercados e a palavra recessão tem aparecido mais frequentemente em análises especializadas.

Na segunda-feira, o S&P 500 caiu 2,1 por cento e fechou na menor pontuação desde outubro de 2017.

Um relatório divulgado pelo Fed caracterizou a preocupação com a estabilidade financeira como moderada, citando imóveis comerciais, dívidas corporativas e empréstimos alavancados como potenciais problemas. No entanto, o movimento que sugou US$ 3 trilhões das bolsas americanas leva muita gente a pedir que o Fed faça uma pausa.

Será que as ações refletem o que os dados ainda não capturam? Alguns estrategistas acreditam nisso, convencidos de que oito acréscimos nos juros em três anos bastam para uma economia ameaçada pelo conflito comercial com a China, a desaceleração do crescimento global e até a saída do Reino Unido da União Europeia.

O Fed encerra uma reunião de dois dias com o anúncio da decisão de política monetária em 19 de dezembro. Entre 89 economistas sondados pela Bloomberg, apenas dois não esperam elevação dos juros.

“O Fed precisa entregar uma postura mais branda para evitar decepcionar os mercados financeiros”, disse Mark Haefele, diretor de investimentos da UBS Global Wealth Management. “Uma elevação dos juros parece provável, mas sinais de flexibilidade por parte do Fed fizeram com que os mercados criassem uma expectativa de ritmo menor de aperto em 2019.”

Entre em contato conosco e assine nosso serviço Bloomberg Professional.