Esta análise é dos analistas da Bloomberg Intelligence, Fernando Valle, Jonathan Mardini e o analista colaborador James Blatchford. Exibida pela primeira vez no Terminal Bloomberg.

O mercado de combustíveis do México deve permanecer aberto a refinarias dos EUA sob AMLO

Preocupações de que o novo presidente do México, Andrés Manuel López Obrador (AMLO), irá frear uma reforma incipiente do mercado de energia são provavelmente exageradas. O México tem sido um ponto brilhante para as exportações de combustível dos EUA, e duas refinarias projetadas que poderiam obstruir tais cargas dificilmente serão construídas.

A construção de refinarias da Pemex é improvável

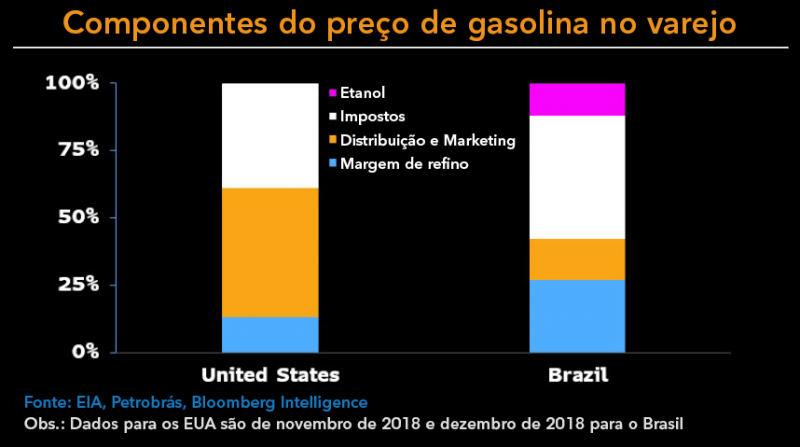

A liberalização do mercado de energia mexicano oferece oportunidades para refinarias norte-americanas, apesar da retórica do presidente Andrés Manuel López Obrador. O processo de suprimir o monopólio da Pemex está amplamente concluído e já ajudou a atrair investimentos estrangeiros substanciais. É improvável que os planos para a construção de duas novas refinarias se concretizem, dado que a Pemex não pode bancá-las por conta própria e seus retornos não atraem capital externo. Aprimorar a confiabilidade das refinarias existentes tem seus próprios desafios, como excesso de pessoal, falta de investimento e tecnologia obsoleta incapaz de competir globalmente, especialmente em oposição às refinarias da Costa do Golfo. O balanço apertado da Pemex restringiu pagamentos de dividendos ao governo mexicano nos últimos anos e o país injetou US$7,7 bilhões desde 2015.

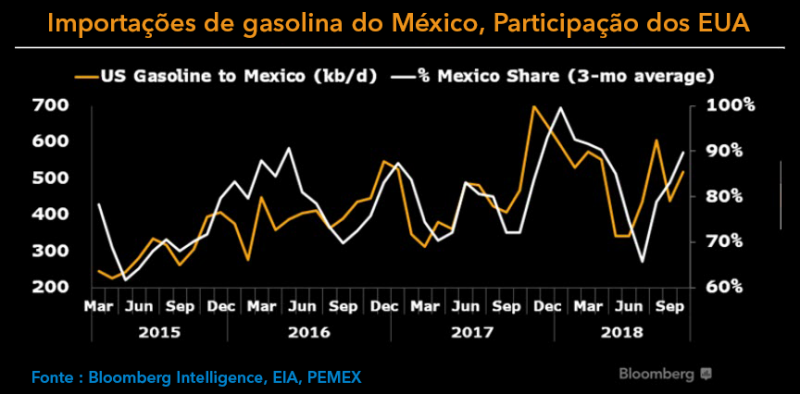

Importações crescem e refinarias do México sofrem

As refinarias da Pemex lutaram durante anos para competir em um mercado global saturado, abrindo espaço às importações de combustível para o México, especialmente da Costa do Golfo dos EUA. Altos custos operacionais, a queda na produção de petróleo bruto mexicano e problemas de manutenção reduziram a utilização de 82% em 2014 para 55% em 2017. É improvável que a utilização se recupere sem investimentos significativos em confiabilidade. Importações de gasolina aumentaram 12% ao ano desde 2014, com os EUA expandindo sua participação nas expedições para mais de 80% nos últimos dois anos.

A Pemex está em busca de parceiros para revitalizar e operar suas refinarias mexicanas. O setor de refino está saturado globalmente, o que torna improvável o interesse pela capacidade marginal do México. Refinarias norte-americanas citaram a resistência sindical, falta de manutenção e incertezas regulatórias como razões para ficarem de fora.

Grandes petroleiras entram no atacado varejo e de combustíveis

As principais companhias de petróleo fizeram do México uma importante região de expansão na distribuição de combustíveis no atacado e varejo. Exxon Mobil, BP, Royal Dutch Shell e Marathon Petroleum abriram postos de combustíveis no norte do México, a primeira região a romper o monopólio da Pemex e desregulamentar os preços. O mercado mexicano de combustíveis estava crescendo 1,4% ao ano antes da reforma, impulsionado pelos preços da gasolina controlados pelo governo e uma economia acelerada. Os preços de mercado abateram a demanda por combustível, mas com apenas um carro para cada quatro pessoas no México, há espaço para expansão.

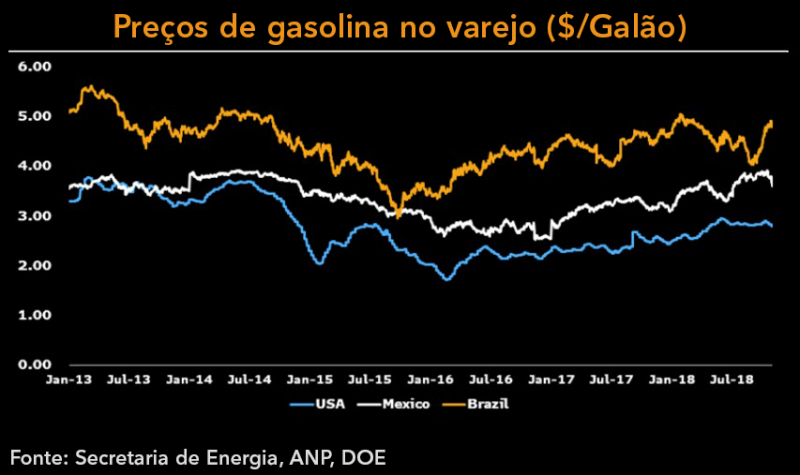

A Marathon abriu 105 lojas no México e espera ter entre 250 e 300 até 2020. O consumo per capita de gasolina no México é 22% da demanda americana, mas 70% acima da brasileira.

Grandes petroleiras entram no atacado varejo e de combustíveis

As principais companhias de petróleo fizeram do México uma importante região de expansão na distribuição de combustíveis no atacado e varejo. Exxon Mobil, BP, Royal Dutch Shell e Marathon Petroleum abriram postos de combustíveis no norte do México, a primeira região a romper o monopólio da Pemex e desregulamentar os preços. O mercado mexicano de combustíveis estava crescendo 1,4% ao ano antes da reforma, impulsionado pelos preços da gasolina controlados pelo governo e uma economia acelerada. Os preços de mercado abateram a demanda por combustível, mas com apenas um carro para cada quatro pessoas no México, há espaço para expansão.

A Marathon abriu 105 lojas no México e espera ter entre 250 e 300 até 2020. O consumo per capita de gasolina no México é 22% da demanda americana, mas 70% acima da brasileira.

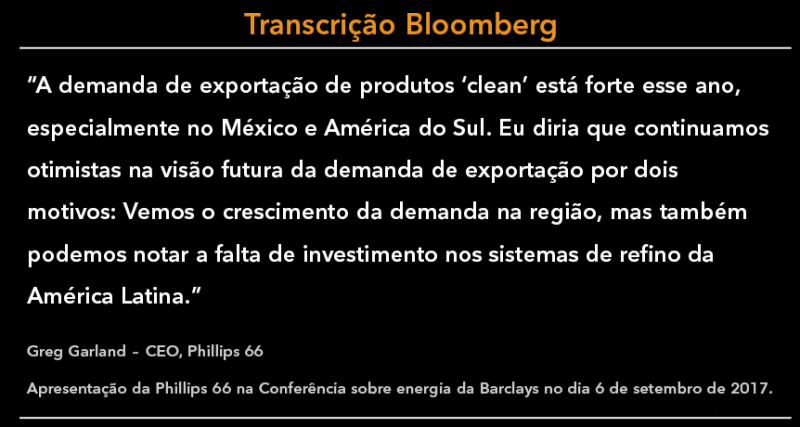

O crescimento de exportações intensifica a necessidade de infraestrutura

A crescente afluência das exportações de combustíveis entre refinarias dos EUA está impulsionando o investimento em capacidade adicional de estaleiros e terminais. Valero, Phillips 66, Marathon Petroleum, PBF Energy e Enterprise Products anunciaram planos para aumentar suas capacidades a fim de enviar mais volume para a América Latina. Estes investimentos provavelmente estão em compliance com a MLP (Master Limited Partnership), amplificando ainda mais os retornos consolidados. As exportações de combustíveis aumentaram 14% ao ano desde 2010, uma vez que as refinarias latino-americanas sofrem com conservação e manutenção.

Infraestruturas de petróleo e gás podem ser alocadas em MLPs, que recebem tratamento fiscal benéfico como entidades de repasse. Refinarias podem financiar investimentos a um custo de capital menor, aumentando os retornos. Phillips Partners, PBF Logistics, Enterprise, Nustar e MPLX se beneficiam.

Entre em contato conosco e assine nosso serviço Bloomberg Professional.