A inflação no Brasil apresenta firme tendência de queda, mas variáveis como a taxa de câmbio, os preços administrados, a recuperação econômica, o aumento de impostos e o quadro fiscal influenciam a extensão desse movimento. Sendo assim, os gestores de carteiras se deparam com quadros distintos de inflação e política monetária que impactam o rendimento de suas aplicações em renda fixa e variável. O ambiente externo também influencia os fluxos para esses investimentos, em um momento em que a União Europeia e os EUA começam a reverter medidas de estímulo monetário adotadas para combater a crise financeira global.

Internamente, a lentidão da economia, a fraqueza da demanda agregada e a deflação nos preços de alimentos proporcionada por condições climáticas favoráveis derrubaram a inflação para abaixo do piso da meta do Banco Central. Neste contexto, a autoridade monetária vem reduzindo a taxa básica de juros desde outubro do ano passado, quando a Selic chegava a 14,25%. Com a sucessão de cortes agressivos implementados desde então, a taxa chegou a um dígito. A expectativa é que o processo de flexibilização monetária prossiga, mas o tamanho dos cortes adicionais na Selic e seu nível terminal ainda estão em aberto. Segundo a BI Economics, a inflação em 12 meses deve chegar em dezembro a 3,2%, o que permitiria ao BC baixar a Selic para 7% até o fim deste ano. No entanto, esses fatores — sobretudo o aumento da volatilidade cambial e o rombo nas contas públicas — devem voltar a alimentar a inflação e exigir um movimento reverso que levaria a Selic a 9% em 2018.

A política fiscal está no centro das atenções dos investidores, uma vez que déficits nas contas públicas diminuem a eficiência da política monetária no combate à inflação. Diante das receitas aquém do esperado em virtude da lentidão da economia, o governo em agosto alterou a meta de déficit primário após ter aumentado impostos sobre combustíveis, elevando os custos de transporte. Ainda assim, o cumprimento da meta fiscal neste ano e no ano que vem é questionado pelo mercado, diante da falta de avanço das reformas e das decepções com as receitas extraordinárias e com o ritmo de retomada da economia.

Pelos cálculos da BI Economics, a persistência do déficit fiscal perto de 3% do PIB a partir de 2018 provocaria um aumento das projeções de inflação para 2019 e 2020 para o patamar de 5%, obrigando o BC a retomar o aperto monetário no ano que vem. A BI Economics estima que o déficit primário pode chegar a 2,7% em 2018 por causa das eleições.

Contrabalançando esses fatores que pressionam os índices de preços para cima, a inflação pode ficar abaixo do esperado devido à fraqueza do gasto do consumidor por causa do desemprego elevado, que segura principalmente os preços de itens mais sensíveis ao ciclo econômico, como serviços. Já a taxa de câmbio vem contribuindo consistentemente para a contenção dos preços de produtos importados e matérias-primas, mas o quadro pode se reverter tanto por causa de fatores domésticos (como turbulência política e aversão a risco) como internacionais (tendência do dólar em relação a moedas fortes e emergentes devido à conjuntura monetária, comercial e geopolítica).

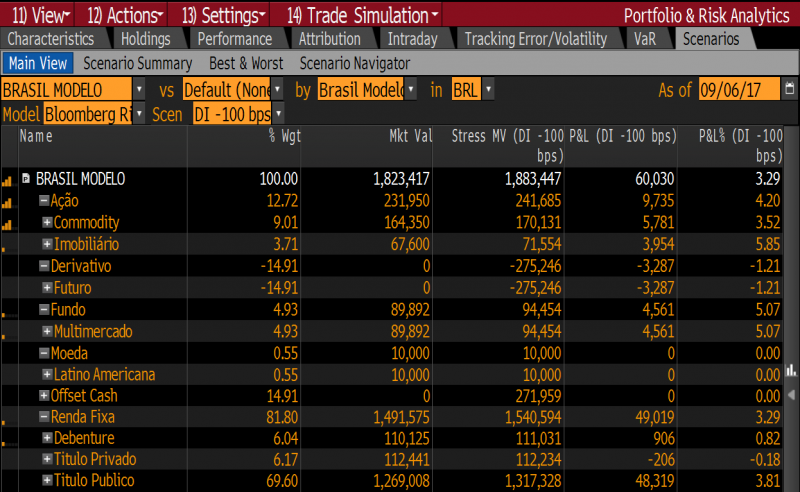

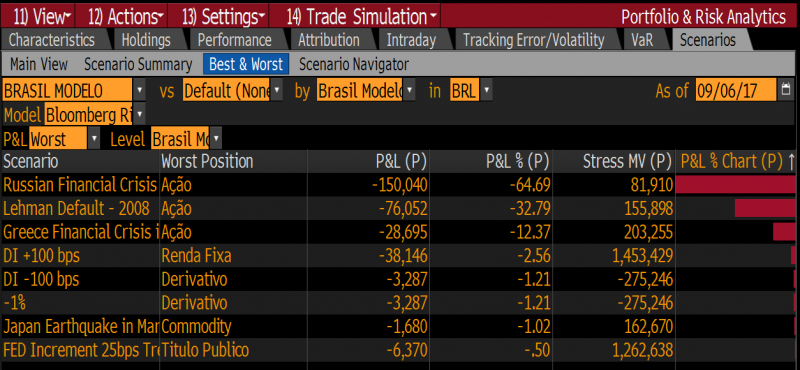

Resultados distintos para essas variáveis podem ser aplicados à ferramenta do terminal Bloomberg, que simula a variação no preço de cada posição de uma carteira real ou hipotética de investimento, conforme ilustrações abaixo.

PORT permite analisar os impactos vindos do front externo ou interno em sua carteira por meio de uma análise de cenário que pode ser feita através de um modelo de fatores ou pelo modelo de “full valuation”.

Veja em uma única tela quais cenários teriam maior efeito em uma carteira.

Analise cenários e quais ativos ou setores teriam os melhores e/ou piores resultados.