Por Enda Curran, Craig Torres e Piotr Skolimowski

Os três bancos centrais mais poderosos do mundo realizam reuniões na semana que vem. Dos EUA, o Federal Reserve dita o ritmo do distanciamento da época do dinheiro fácil.

Três encontros em um período de 36 horas devem terminar com o Fed elevando a taxa básica de juros, o Banco Central Europeu talvez revelando seu plano para encerrar a compra de títulos e o Banco do Japão mantendo seu gigantesco programa de estímulo.

A postura relativamente agressiva do presidente do Fed, Jerome Powell, dá motivos para o investidor comprar dólares, dado que bancos centrais responsáveis por quase metade da economia global – e por três quartos das reservas cambiais oficiais – adotam políticas monetárias divergentes. O quadro também ameaça aumentar a pressão sobre os mercados emergentes, já abalados pela retirada de estímulos pelos EUA e que agora pedem que o Fed prossiga mais devagar.

“O Fed provavelmente se manterá em uma trajetória que poucos bancos centrais podem acompanhar, mesmo com defasagem”, disse Stephen Jen, presidente do fundo de hedge Eurizon SLJ Capital, em Londres. “A inflação nos EUA deve continuar subindo, forçando o Fed a fazer o que é preciso.”

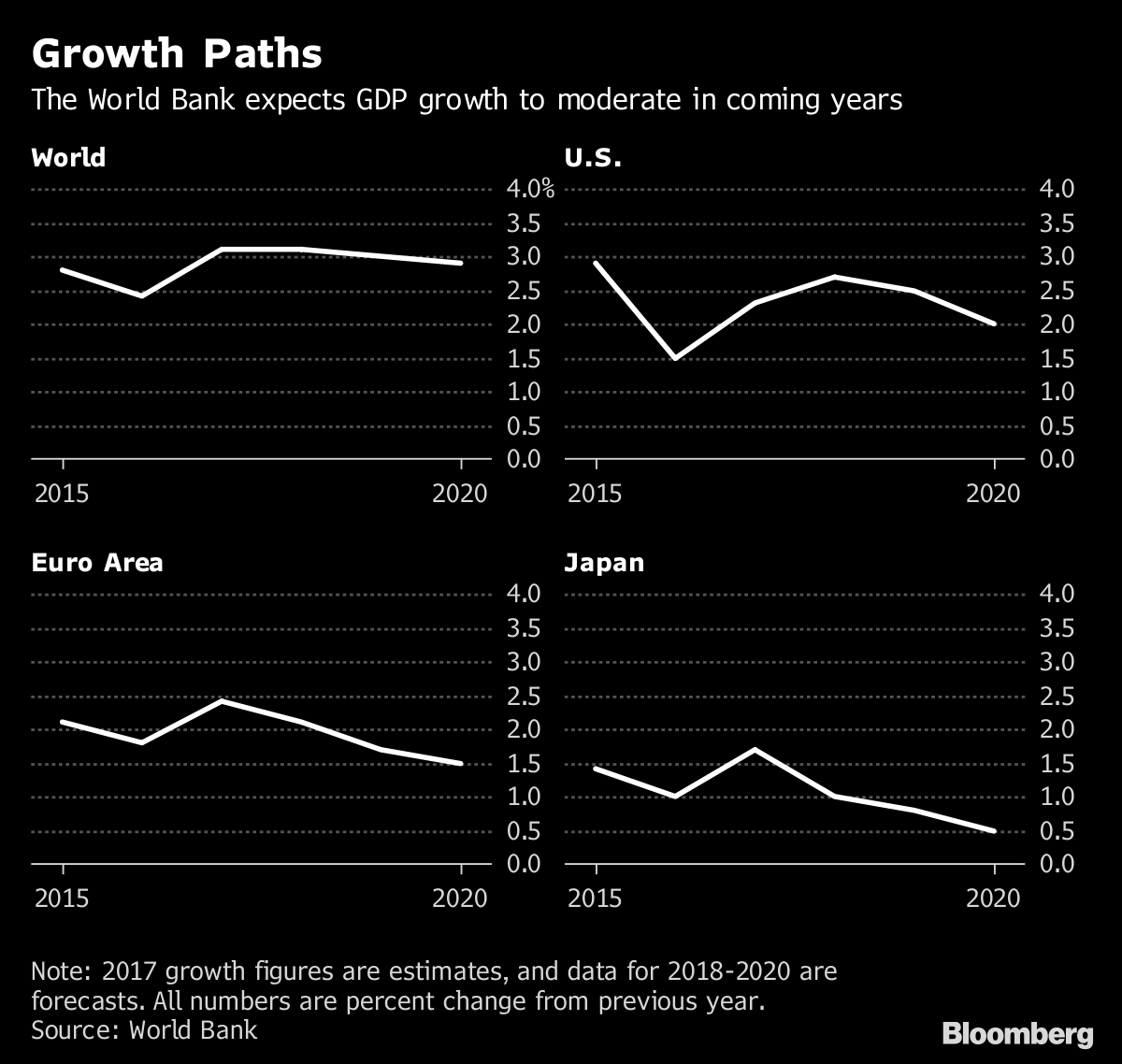

Embora a instituição americana esteja mais adiantada, a potencial virada pelo BCE após mais de três anos de estímulo quantitativo reflete o maior otimismo com a ideia de que a economia mundial está nos trilhos e em expansão firme em 2018, após uma balançada preocupante no primeiro trimestre. O JPMorgan Chase estima que o crescimento dos países desenvolvidos se recuperou para uma taxa anualizada de 2,5 por cento neste segundo trimestre, após um avanço de apenas 1,6 por cento nos três meses anteriores.

Essa confiança não foi arranhada pela ameaça de guerra comercial pelo presidente americano, Donald Trump, pela ascensão de um governo populista na Itália, pela alta do preço do petróleo para o maior nível em três anos ou por palpitações em nações emergentes como Turquia e Argentina.

O Fed se prepara para elevar os juros pela segunda vez no ano nesta quarta-feira. As projeções da instituição podem ser atualizadas no sentido de indicar um total de quatro acréscimos na taxa básica em 2018, em vez de três, como sinalizaram em março.

Com a economia americana absorvendo um corte de impostos de US$ 1,5 trilhão, profissionais sondados pela Bloomberg projetam crescimento de 2,8 por cento neste ano, o que manteria o desemprego próximo do menor patamar em 20 anos (abaixo de 4 por cento) e talvez levaria a inflação a superar moderadamente a meta de 2 por cento.

Com um novo aperto, o Fed estaria declarando que seu foco é administrar a economia doméstica — não importam as consequências no exterior. Os mercados emergentes correm riscos diante da alta de juros nos EUA, que valoriza o dólar e estimula a migração do capital.

“Por estatuto, o Fed precisa se preocupar com inflação e emprego nos EUA”, lembrou Seth Carpenter, economista-chefe para os EUA do UBS Group em Nova York, que já trabalhou como consultor do Fed. Os acontecimentos nos mercados financeiros só importam na medida que afetarem a economia americana e essa barreira não foi rompida, ele explicou.

No BCE, o economista-chefe Peter Praet sinalizou que a instituição fará a primeira discussão formal na quinta-feira sobre o encerramento do programa de compra de títulos.

A decisão pode ser adiada até julho, mas há motivos para agir agora. A inflação saltou em maio para o maior nível em um ano e a expansão econômica está intacta, apesar de ter se desacelerado desde o ano passado, quando foi a maior em uma década.

O cenário ficou menos positivo com a emergência de um governo populista na Itália, que promete aumentar gastos e é ambivalente em relação ao euro. No entanto, o BCE parece empenhado em não se mostrar prisioneiro de questões políticas.

Entre em contato conosco e assine nosso serviço Bloomberg Professional.