Por Eddie van Der Walt, Sid Verma e Ranjeetha Pakiam

Guerras comerciais são boas e é fácil vencê-las. Esta crença de Donald Trump dá confiança a quem aposta no dólar forte.

Esses investidores consideram o dólar um porto seguro melhor do que o ouro caso a imposição recíproca de tarifas alfandegárias se intensifique. Quatro meses após o presidente chocar os mercados com sua preferência por taxas maiores sobre os produtos importados pelos EUA, investidores estão descobrindo catalisadores que devem a ajudar a moeda do país a suportar melhor a turbulência comercial do que o metal precioso.

“O dólar se tornou o principal destino para investidores em busca de segurança”, afirmou Ole Hansen, estrategista-chefe de commodities do Saxo Bank, em Copenhagen. “O risco geopolítico está em alta, títulos e ações se desvalorizaram e, ainda assim, o ouro segue em queda.”

A perspectiva de que as tarifas de importação reduzirão o déficit em conta corrente dos EUA ao mesmo tempo em que o banco central (Federal Reserve) sobe os juros criou uma rara oportunidade.

De acordo com Andreas Steno Larsen, estrategista de câmbio global do Nordea Bank, em Copenhagen, o dólar pode ser usado como porto seguro e também em operações conhecidas como carry trade (na qual especuladores tomam empréstimo em uma moeda que esperam que se desvalorize ou fique estável, assegurando o menor custo de captação, e então usam os recursos para comprar ativos de maior rendimento).

A vantagem do dólar sobre o ouro é reforçada pelo fato de o metal ser cotado principalmente em dólar. Os dois ativos têm correlação inversa.

Semestre ruim

O desempenho do ouro no primeiro semestre foi o pior em cinco anos. Agora, os investidores refazem cálculos sobre como pesar ativos tradicionais. A pressão vem de uma confluência de eventos: do antagonismo de Trump em relação aos parceiros comerciais dos EUA ao fato de o Fed estar retirando estímulos quantitativos antes dos bancos centrais do Japão e da Europa.

As ações de mercados emergentes caíram pela primeira vez em seis trimestres. Já o dólar supera a maioria das moedas importantes. Com o mercado de títulos mais líquido do planeta oferecendo rendimentos maiores, diminui a atratividade de um ativo como o ouro, que não proporciona fluxo de renda.

A predominância do dólar se sobrepôs a outros fatores, como a queda da demanda física por ouro na Índia, expectativas para a demanda industrial e redução dos fluxos para fundos negociados em bolsa (exchange-traded funds ou ETFs). Cerca de metade da oscilação do ouro desde janeiro é explicada pelos movimentos do dólar, de acordo com análises de regressão. É a relação mais intensa observada em qualquer ano na última década.

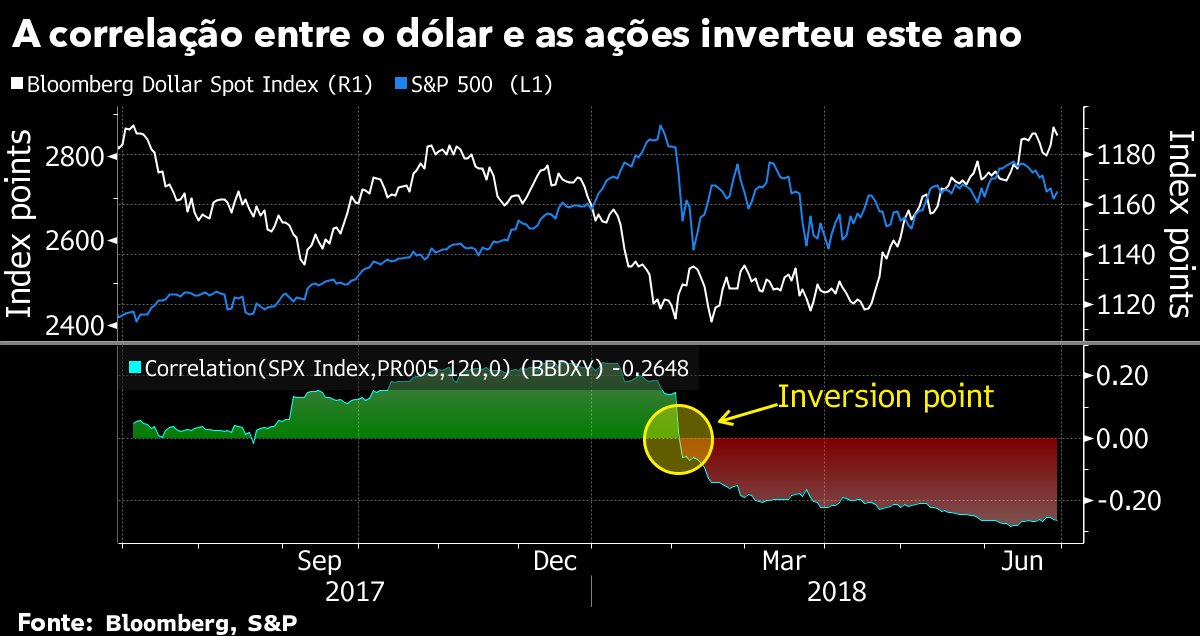

Paralelamente, a correlação em 120 dias entre o Bloomberg Dollar Spot Index (que subiu 1,7 por cento no acumulado do ano até 3 de julho) e o S&P 500 ficou negativa em fevereiro. Um resultado acima de -0,3 (patamar que exclui ruído nos dados) significa que os dois índices de referência se moveram em direções opostas na maior parte dos casos. O próprio avanço do dólar pode prejudicar as ações.

Um fator “significativo” de valorização do dólar neste ano foi a redução do apetite por risco, que atraiu ondas de capital para ativos denominados em dólar, enquanto os mercados emergentes se retraíram, explicou Jane Foley, estrategista-chefe de câmbio do Rabobank. “Apenas a liquidez associada ao dólar significa que, para alguns investidores, a moeda sempre será um porto seguro”, ela escreveu em relatório.

“Observamos uma relação muito próxima entre ouro e dólar recentemente”, disse Carsten Menke, estrategista de commodities do Bank Julius Baer, em Zurique. “É muito difícil ganhar dinheiro negociando ouro quando o dólar está subindo.”

Entre em contato conosco e assine nosso serviço Bloomberg Professional.