Por Aline Oyamada.

O plano do Banco Central de vender dólares das reservas internacionais pela primeira vez em uma década foi bem recebido pelo mercado. Na avaliação de operadores, a medida vai ajudar a atender a demanda de investidores sem afetar a perspectiva para o nível do real.

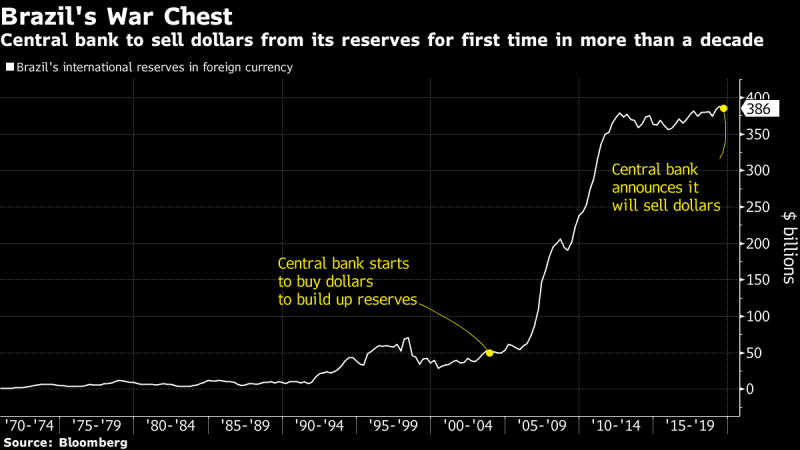

A ideia de mexer nas reservas internacionais usualmente causa polêmica no mercado, especialmente em um país com histórico de crises cambiais, mas desta vez os investidores não estão preocupados. O Brasil tem acumulado dólares consistentemente, o que elevou as reservas em 90% na última década, para um nível quase recorde de US$ 386 bilhões. O tamanho das reservas até passou a ser questionado, já que carregar ativos em moeda forte tem um rendimento baixo, enquanto os juros em reais são bem mais elevados.

“Os participantes do mercado estão muito confortáveis com o nível atual de reservas”, disse Alvise Marino, estrategista de câmbio do Credit Suisse, em Nova York. “O fato de o BC ter sido aberto sobre os planos e comunicado isso de forma bastante clara deve limitar o potencial impacto negativo.”

Na quarta-feira, a autoridade monetária informou que, além de vender dólares no mercado à vista, o BC também vai oferecer contratos de swap cambial reverso, o que equivale a comprar dólares no mercado futuro. A medida anula o impacto que a venda de dólares teria sobre o real, ao mesmo tempo que permite às autoridades aumentar a oferta local de dólares.

A última vez que o BC vendeu dólares no mercado à vista foi no início de 2009, após a crise financeira global. Desta vez, os investidores poderão escolher entre comprar dólares ou o swap reverso, segundo o Banco Central.

O ministro da Economia, Paulo Guedes, criou certa agitação no mercado no ano passado quando mencionou a ideia de usar as reservas para reduzir a dívida pública. Mas vender dólares no mercado de câmbio é visto como um movimento muito mais benigno.

O BC realizou vários leilões de linhas de crédito este ano em meio ao aumento da demanda por dólares no mercado à vista, fazendo com que o diferencial entre o preço do contrato futuro de menor prazo e o spot, o chamado “casado”, ficasse negativo.

Esta semana o dólar bateu a marca de R$ 4, puxado por uma onda de aversão ao risco global provocada por preocupações em relação ao ritmo de crescimento e relações comerciais e agravada pelos crescentes temores de um novo default da dívida soberana da Argentina.

A medida do Banco Central também deve ajudar a reduzir o volume de contratos de swap nas mãos do BC, que atualmente totaliza US$ 69 bilhões. O BC vendeu esses derivativos durante o programa de intervenção em agosto de 2013 para reduzir a volatilidade depois que o dólar chegou perto da maior cotação em cinco anos. A autoridade monetária então reduziu as vendas em março de 2015 e voltou a aumentar as ofertas em agosto daquele ano.

A autoridade monetária mudou a estratégia em março de 2016, optando pelos contratos de swap reverso diante da queda do dólar em meio às perspectivas de mudança do governo. O BC voltou a vender contratos de swap no ano passado com a onda vendedora de moedas de mercados emergentes. Agora, vai retomar a oferta de contratos de swap reverso.

“Acho que vai levar um tempo para sentirmos o impacto”, disse Italo Lombardi, estrategista de câmbio do Crédit Agricóle, em Nova York. “Acho uma boa estratégia. Me parece que o objetivo mesmo é reduzir o tamanho do book de swaps.”