Por Josué Leonel com a colaboração de Davison Santana, Patricia Lara e Paula Sambo.

Uma das principais perguntas “que valem um milhão de dólares” no mercado agora é como o dólar vai reagir no Brasil quando o Fed subir os juros. Espera-se que a taxa americana suba em dezembro. Os investidores aguardam as sinalizações da presidente do Fed, Janet Yellen, que fala na sexta-feira em um simpósio do banco central americano em Jackson Hole, confirmando ou não esta expectativa.

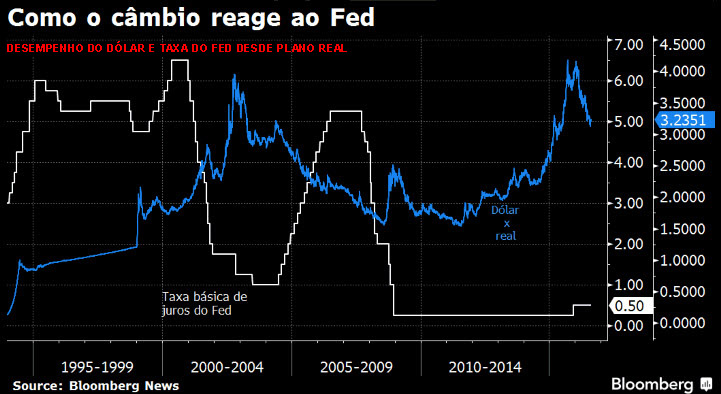

Para a maioria dos analistas do mercado, a reação do real e outros ativos brasileiros à alta dos juros do Fed vai depender em boa parte da situação política e econômica no Brasil. Quando o Fed subiu os juros pela última vez, entre 2004 e 2006, o dólar caiu contra o real (ver gráfico abaixo), e não subiu como era de se esperar. Em parte, isso ocorreu graças à China, que crescia mais de 10% ao ano, um fator que não está mais presente hoje. Outro motivo foi a elevada confiança no país, com o governo Lula surpreendendo os investidores com uma política econômica pró-mercado tocada pela dupla Palocci-Meirelles.

Assim como ocorreu 12 anos atrás no governo Lula, uma eventual alta dos juros agora também pode surpreender o Brasil em um momento de mudança política. Caso se confirme o impeachment de Dilma Rousseff, o mercado acredita que o governo Temer poderá avançar com uma agenda de reformas vistas como cruciais para tirar o país da crise, como a da Previdência, além da definição de um teto para os gastos públicos.

A grande questão é se o impeachment e as reformas já foram precificados ou não pelo investidor, diz Adriana Dupita, economista-sênior do Banco Santander. Para ela, a forte queda do dólar neste ano sugere que sim. Ela considera que o dólar ainda poderá cair mais, eventualmente para R$ 3,00, logo após o impeachment, mas retomando a alta até o final do ano para R$ 3,65.

A manutenção do dólar em nível baixo por muito tempo poderia levar a um aumento do déficit em conta-corrente, deixando o Brasil fragilizado para o momento em que o Fed elevar os juros, diz Dupita. “A melhor posição que um país pode ter quando o Fed sobe os juros é mostrar um déficit em conta-corrente baixo”.

A reação do câmbio deve depender da magnitude da alta do juro do Fed e também do nível dos juros de outros bancos centrais. Cristiano Oliveira, economista-chefe do Banco Fibra, espera que o dólar caia para R$ 2,80-R$ 2,90 com o impeachment de Dilma e as reformas de Temer atraindo fluxo de capitais. Se o Fed elevar os juros, a moeda pode subir no final de 2016, mas para apenas R$ 3,10, abaixo do nível atual, uma vez que a liquidez global ainda continuará abundante, diz o economista. Na pesquisa Focus, as expectativas para câmbio ao final deste ano estão em R$ 3,30.

Uma questão que parece dividir os analistas é o impacto de uma alta dos juros americanos no carry trade, que são as operações em que o investidor estrangeiro procura ganhar com a diferença entre os juros internacionais e o doméstico. John Welch, do Canadian Imperial Bank of Commerce, observa que o juro americano ainda será muito menor que o brasileiro, mesmo que o Fed eleve a sua taxa, hoje em 0,5% ao ano. “O aperto do Fed em dezembro não deve influenciar. É muito distante 14,25% de 0,75%”.

Maurício Oreng, estrategista do banco Rabobank, está entre os participantes do mercado que esperam um impacto mais considerável da alta de juros nos EUA. A alta reduziria o apetite dos investidores pelo carry trade, diz Oreng, que projeta um dólar a R$ 3,50 no final do ano.

“Se a Yellen subir o juro e o governo ao mesmo tempo não estiver avançando com as reformas, o humor do mercado vai azedar”, adverte Luciano Rostagno, estrategista-chefe do Banco Mizuho do Brasil. Ele lembra que os juros baixos praticados nos EUA e outros países ricos funcionaram como uma janela de oportunidade para os países emergentes nos últimos meses. Quando o Fed subir os juros, essa janela vai se fechar.

Para ter acesso a notícias em tempo real entre em contato conosco e assine nosso serviço Bloomberg Professional.