Por Aline Oyamada, Cristiane Lucchesi e Felipe Marques.

O mercado brasileiro de dívida corporativa local, que vinha aquecido este ano por conta da queda nas taxas de juros, está sentindo o baque da euforia no mercado de ações.

Grandes empresas tiveram que revisar seus planos de emissão após investidores demandarem taxas mais altas de retorno em meio à demanda mais fraca por conta da concorrência com o forte mercado acionário. A Suzano desistiu do plano de emitir títulos, de acordo com pessoas a par do assunto, e a operadora local do Burger King teve que mudar os termos previamente acordados com os líderes da transação para conseguir vender um título, segundo documentos enviados à CVM.

Cerca de 20 operações planejadas para este ano devem ser adiadas, disse João Marcos de Biase, diretor executivo de banco de investimento e grandes empresas do Banco Itaú BBA, o líder no ranking de títulos de dívida local em 2019, de acordo com dados compilados pela Bloomberg.

“Estamos vendo uma grande quantidade de saques dos fundos de crédito do Brasil, forçando empresas a ajustarem os preços de novas emissões”, disse. “A correção ainda não acabou.”

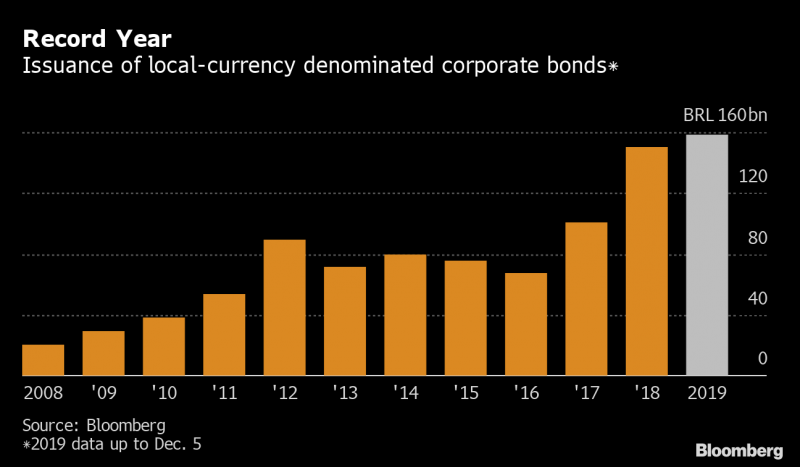

Empresas brasileiras correram para o mercado de dívida local este ano motivadas pela redução da taxa Selic para a mínima histórica de 5% por conta do cenário de crescimento lento e inflação baixa. Com isso, ficou mais barato para as empresas emitirem dívida em moeda local, já que bancos estatais reduziram a oferta de crédito. Apesar dos sinais de menor demanda, empresas já emitiram R$ 161 bilhões em títulos em moeda local neste ano, 15,5% a mais do que em 2018, segundo dados compilados pela Bloomberg.

A enxurrada de novos títulos e a queda repentina da demanda permitiram aos investidores exigir prêmios mais altos, levando algumas empresas a desistirem de vender dívida. A Suzano, a maior produtora de celulose do mundo, cancelou a emissão de certificados de recebíveis do agronegócio (CRAs), por não concordar com o preço pedido por investidores, disseram as pessoas, que não quiseram ser identificadas. A empresa disse que possui uma “posição financeira muito robusta” e que só emite dívida quando as condições são atrativas.

A BK Brasil Operação e Assessoria a Restaurantes SA, que opera a rede Burger King no Brasil, teve que alterar os termos de uma emissão local de títulos para oferecer um prêmio mais alto. A empresa vendeu R$ 400 milhões em títulos com vencimento em 2024, pagando um spread de 135 pontos-base sobre o CDI, 40 pontos-base acima do que o inicialmente planejado. A empresa não quis comentar.

“Com a forte queda das taxas de juros, os investidores migraram para fundos de investimento em ações e reduziram a demanda por crédito corporativo”, disse Marcelo Noronha, vice-presidente responsável pelo atacado do Bradesco. O banco ficou em segundo lugar no ranking de títulos de dívida local no Brasil, segundo dados compilados pela Bloomberg.

Demanda fraca

A falta de investidores estrangeiros também pesou no mercado. As debêntures são normalmente compradas por investidores locais e os próprios bancos ficam com a maior fatia do mercado, segurando os títulos até o vencimento. Apenas recentemente os fundos de crédito locais começaram a ganhar força, engrossando o mercado secundário.

A baixa liquidez, além dos altos impostos, são os principais motivos pelos quais os estrangeiros não compram títulos locais, segundo Eddy Sternberg, gestor da Loomis Sayles, de Boston, com US$ 286 bilhões em ativos sob gestão.

“Isso nos afasta desse mercado”, disse Sternberg.