Por Gregor Stuart Hunter.

O rali de ativos de risco, que começou em dezembro e se estendeu até o início de 2020, pode estar prestes a esfriar, segundo um número crescente de analistas de mercado.

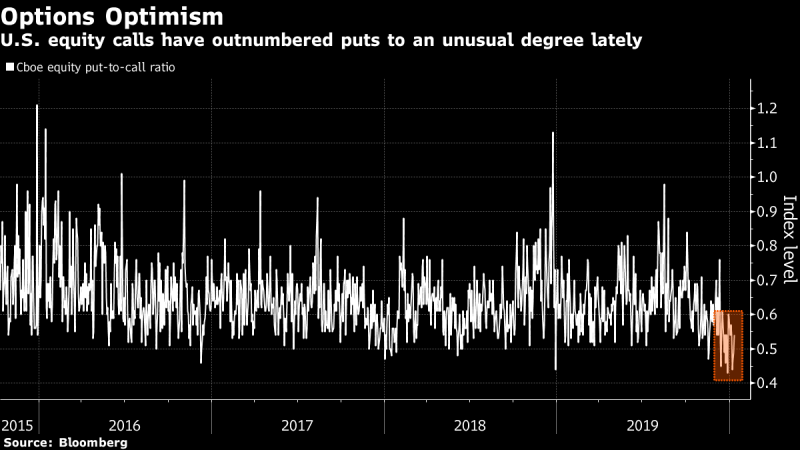

Os especialistas apontam para indicadores, como valuations e posicionamento em contratos futuros e de opções, sugerindo que o período de ganhos das ações pode estar durando muito. O índice MSCI All-Country World acumula alta de 1,4% desde o início do mês, depois do salto de 24% no ano passado – o maior ganho anual desde 2009.

“Ainda há muito com o que se preocupar” disse Andrew Lapthorne, chefe global de pesquisa quantitativa do Société Générale, em relatório na segunda-feira. “Os valuations são um grande risco no futuro.”

As relações preço/lucro a longo prazo para as chamadas “ações de crescimento” dos EUA atingiram níveis vistos apenas em oito meses em um período de três décadas de dados, segundo Lapthorne. Isso só aumenta o foco na temporada de balanços do quarto trimestre, que começou na terça-feira com números positivos do JPMorgan Chase e Citigroup.

Analistas do JPMorgan Chase estão entre os que destacam a “vulnerabilidade potencial em caso de choques negativos”, disseram estrategistas como Nikolaos Panigirtzoglou em relatório na sexta-feira, embora observem que a visão do banco ainda é otimista para o mercado de renda variável.

As posições especulativas nos contratos futuros de ações dos EUA de gestores de recursos e fundos alavancados “estão em níveis ainda mais altos do que o início de 2018”, escreveram, citando dados da Comissão de Comércio de Futuros de Commodities dos EUA. Eles compararam um período que registrou fortes ganhos em janeiro e que caminhou para uma queda de 10% do índice S&P 500 até o fechamento em 8 de fevereiro daquele ano, juntamente com um colapso da volatilidade que levou à implosão de alguns produtos relacionados ao índice VIX.

O público investidor também começa a ficar preocupado. A pesquisa American Association of Individual Investors Sentiment mostrou que o pessimismo entre investidores pessoa física sobre a perspectiva de curto prazo do mercado de ações está no maior nível em seis semanas, segundo levantamento mais recente.

Na sexta-feira, Peter Berezin, estrategista-chefe global da BCA Research, aconselhou uma visão neutra para ações globais e dívida de alto rendimento para o próximo trimestre, apesar de ser otimista em uma perspectiva de 12 meses e de recomendar compras no caso de um recuo de cerca de 5% em relação aos níveis atuais. “O otimismo em alta, diante do cenário de incerteza em curso sobre as perspectivas para a manufatura global e uma trégua incômoda entre os EUA e o Irã, representa um obstáculo a curto prazo para ativos de risco”, disse.