Variável com impacto amplo sobre custos, receitas e dívidas das grandes empresas, a taxa de câmbio vem desafiando projeções e dificultando o trabalho dos profissionais de tesouraria. Com a incerteza em relação ao ritmo de aperto monetário nos EUA e a melhora no balanço de pagamentos do Brasil, a trajetória de queda do dólar foi muito mais acentuada do que se previa.

A manutenção de um ambiente interno e externo favorável é necessária para a sustentação da moeda brasileira em patamar acima dos fundamentos. Segundo a BI Economics, o intervalo de 3,25-3,35 reais por dólar seria compatível com déficit fiscal primário acima de 2,5% do PIB. Porém, no dia a dia, a influência dos desdobramentos da política e da economia doméstica sobre a taxa de câmbio se deparam com as gigantescas forças representadas pelas expectativas para os juros nos EUA, os indicadores da economia chinesa e os preços das commodities no mercado internacional.

Neste contexto, é preciso distinguir em que períodos e até que ponto as tendências externas se sobrepõem às internas na definição da taxa de câmbio e vice-versa. Entre as ferramentas úteis para se compreender como as oscilações do real se colocam no cenário global estão os índices que acompanham o comportamento de diferentes cestas de moedas em relação ao dólar, como as que agrupam moedas de economias desenvolvidas ou voltadas para a exportação de commodities ou produtos manufaturados.

Quanto às forças internas, a ampliação do saldo comercial ao longo dos últimos dois anos reduziu o déficit em conta corrente de 3,3% do PIB em 2015 para pouco acima de 1% enquanto as reservas internacionais, ao redor de 28% do PIB, também dão suporte à moeda brasileira. Além do fluxo comercial positivo, a BI Economics projeta entrada de investimento estrangeiro direto equivalente a 4,3% do PIB em 2017. Já os fluxos de investimento em carteira dependerão em grande parte da velocidade de aumento dos juros pelo Federal Reserve em um momento em que o Banco Central do Brasil atua na direção oposta com cortes agressivos na taxa Selic, estreitando o diferencial de juros entre os dois países e atraindo capital para os EUA.

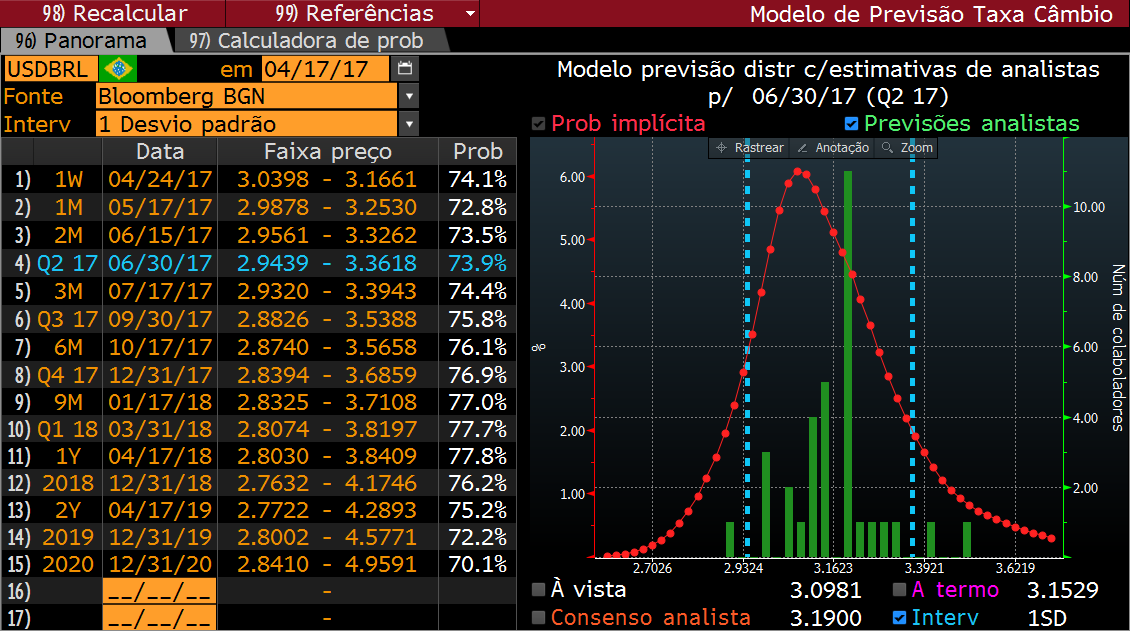

Nesta fase de tantos questionamentos sobre o processo de reversão do enorme estímulo monetário proporcionado à economia americana nos últimos anos, ganham importância as previsões dos estrategistas de câmbio e as ferramentas de hedge que viabilizam as melhores práticas de gestão de risco cambial.

Além de ajudar a reduzir a volatilidade dos resultados das transações com moeda estrangeira, essas ferramentas embasam decisões sobre a parcela da exposição cambial da organização que precisa ser coberta, minimizam o custo dessa proteção e dão flexibilidade para ajustar o posicionamento de acordo com a evolução das necessidades da empresa e as oportunidades que surgem nesse mercado.

Volatilidade dificulta a projeção de taxas de câmbio