Análise por Athanasios Psarofagis, analista de ETF da Bloomberg Intelligence, e por Andrew Yapp, analista associado da Bloomberg Intelligence. Exibida antes no Terminal Bloomberg.

A incapacidade das contas de poupança bancárias de acompanhar as taxas crescentes levou a um aumento nos ativos de ETFs de liquidez instantânea (cash-like) e fundos de money market, que oferecem melhores rendimentos. Esta tendência em direção aos ETFs pode ser vista em todo o mundo, especialmente em países como o Canadá, onde um quarto dos fluxos vai para esses investimentos alternativos.

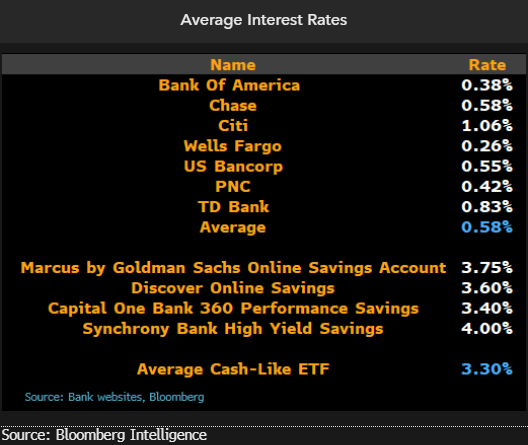

ETFs de liquidez instantânea pagam taxas mais altas do que poupanças regulares

Após analisar a taxa média da poupança de depósitos nos maiores bancos tradicionais dos EUA, descobrimos que era de apenas 58 pontos-base. Os bancos online, por outro lado, como o Marcus da Goldman Sachs, oferecem opções de contas de poupança de alto rendimento para os correntistas. Os ETFs de liquidez instantânea e de curto prazo apresentam um rendimento atual de 3,3%, mas acreditamos que as principais razões para o crescimento dos ativos da categoria são a liquidez diária do invólucro e a facilidade de negociação em uma conta de corretagem padrão. Além disso, como alternativa a outras opções, como os CDs, os ETFs não precisam de um valor mínimo de investimento e normalmente pagam renda mensalmente.

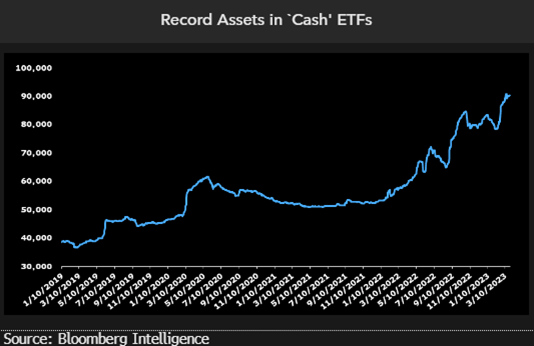

Corrida bancária leva a um recorde em ativos de ETF liquidáveis

A incapacidade dos bancos tradicionais de aumentar suas taxas de poupança levou a uma entrada recorde de ativos de ETFs de liquidez instantânea (cash-like), que agora se aproximam de US$ 100 bilhões. Além dos rendimentos mais altos, a alocação de títulos ETFs de curtíssimo prazo protegeu os investidores da recente volatilidade do mercado, com 90% dos ETFs ficando atrás do SPDR Bloomberg 1-3 Month T-Bill ETF (BIL) nos últimos 12 meses, a maior leitura desde 2018. Acreditamos que a razão pela qual os investidores optam por tais ETFs é a possibilidade de mantê-los em uma conta de corretagem e facilmente vendê-los, transferi-los ou usá-los para voltar ao mercado, se necessário, por meio de outros ETFs.

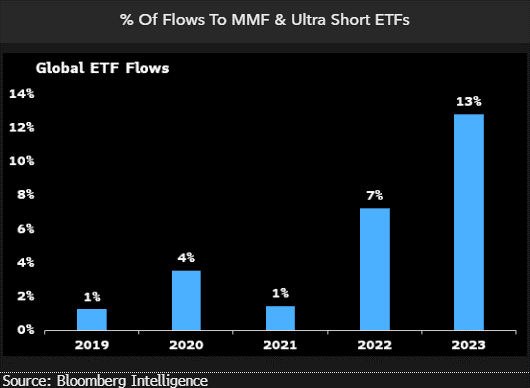

Tendência de investimento em ETFs de liquidez instantânea é global

A mudança para ETFs de liquidez instantânea não é apenas um fenômeno dos EUA, com ETFs de curtíssimo prazo e de money market absorvendo 13% dos fluxos globais, o ritmo mais alto já registrado. O Canadá apresenta um cenário no qual a maior parcela de seus fluxos, 24%, vão para esses fundos, principalmente aqueles que investem em contas de depósitos com juros altos. A região da Ásia-Pacífico também possui uma grande oferta de ETFs do tipo money market, respondendo por 23% dos fluxos da região. Os ETFs de curtíssimo prazo nos EUA representam 18% dos fluxos do ano, em comparação aos 9% no ano anterior.

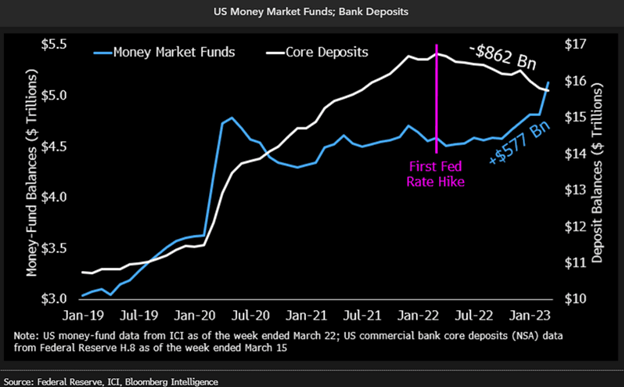

Fundos de money market crescem ao lado de ETFs

Mesmo com quase US$ 100 bilhões, os ETFs ainda representam apenas uma pequena parcela das alternativas de caixa quando comparados aos fundos mútuos de money market, que subiram para um recorde de US$ 5,1 trilhões, segundo dados da ICI. De qualquer forma, ambos contam a mesma história, na qual investidores buscam opções alternativas de lucros às contas de poupança bancárias tradicionais.

Money markets em alta, depósitos bancários em baixa

Os fundos de money market podem continuar a atrair capital devido aos melhores rendimentos e a demanda pode se acelerar se os saques de depósitos forem retomados devido às preocupações com o setor bancário dos EUA. Embora saldos de grandes instituções tenham aumentado nas últimas semanas — à medida que as empresas examinam suas decisões de gestão de caixa — os investidores individuais firmes em suas posições. O crescimento dos ativos de varejo ocorre à medida que o sentimento do mercado se acalma, os rendimentos melhoram e as taxas de depósito bancário dos EUA permanecem obstinadamente baixas.

O aumento de 13% nos saldos dos fundos de money market (US$ 577 bilhões) no fim de fevereiro de 2022 se compara a um declínio de 5% (US$ 862 bilhões) nos principais depósitos de bancos comerciais dos EUA, com base nos dados do Fed H8 de 15 de março. Os dados de depósito acompanham valores de fundos de money market dos últimos sete dias.