Por Elena Popina e Ben Bartenstein.

Os investidores de mercados emergentes nem ligam para o fato de o banco central dos EUA estar mais inclinado a subir os juros.

Índices que acompanham moedas e bolsas em países em desenvolvimento estão próximos dos maiores níveis em 18 meses mesmo depois que o depoimento da presidente do Federal Reserve, Janet Yellen, ao Congresso aumentou as apostas na subida dos juros já em março. O índice acionário de referência acumula alta de quase 10 por cento neste ano, enquanto o índice cambial registra o melhor começo de ano desde 2012.

Não é uma situação comum. O aperto da política monetária nos EUA geralmente sinaliza problemas nos mercados emergentes, afastando investidores de ativos mais arriscados. Mas eles já sabem há algum tempo que os juros vão aumentar e, em vez disso, estão focados na ideia de que o fortalecimento da economia americana vai estimular o crescimento dos países emergentes, os lucros e os preços das commodities que muitos deles exportam.

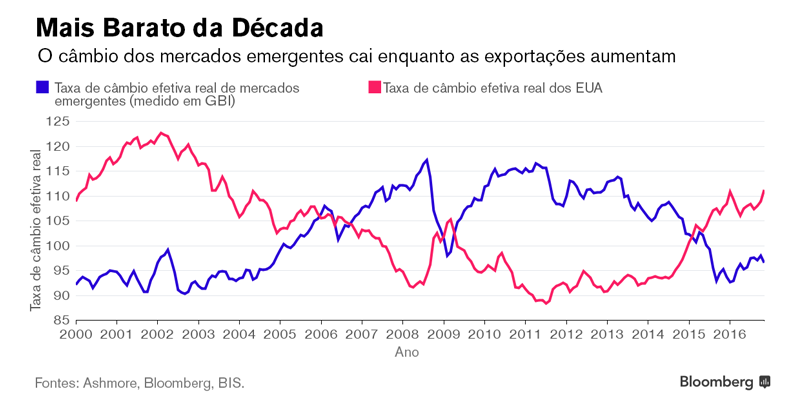

“Os ativos de mercados emergentes estão baratíssimos”, disse Jan Dehn, responsável por pesquisa em Londres da Ashmore Group, que supervisiona aproximadamente US$ 52 bilhões. “Essa rotação dos títulos de mercados desenvolvidos na direção de ações e mercados emergentes motivou a volta de correlações positivas entre ativos locais de países emergentes e as bolsas dos EUA.”

Dehn enxerga condições parecidas com a do início da fase de ganhos dos ativos de nações em desenvolvimento entre 2003 e 2007, quando o MSCI Emerging Markets Equity Index mais do que quadruplicou e o índice de câmbio de referência quase dobrou.

O período de volatilidade atipicamente baixa também torna “muito atraentes” as operações com moedas de países emergentes conhecidas como carry trades, na opinião de Andres Jaime, estrategista do Barclays em Nova York. A estabilidade facilita captações a juros baixos em mercados desenvolvidos e a compra de dívida pública em moeda local que rende, na média, 3 pontos percentuais a mais do que os títulos do Tesouro americano, segundo dados compilados pela Bloomberg.

Os ativos de países emergentes ficam ainda mais interessantes diante da postura tolerante dos bancos centrais das economias desenvolvidas e das projeções otimistas para a expansão da economia global. De acordo com o Banco Mundial, o crescimento das economias emergentes vai se acelerar de 3,4 por cento em 2016 para 4,2 por cento em 2017. Os preços das commodities subiram 20 por cento desde a mínima atingida no início de 2016.

Wasif Latif, que ajuda a supervisionar US$ 8,5 bilhões como responsável por ativos globais diversos na USAA, se considera otimista em relação às bolsas de mercados emergentes por causa dos múltiplos atraentes e da melhora dos fundamentos econômicos e das empresas.

O MSCI Emerging Markets Currency Index disparou 3,2 por cento nas primeiras semanas de 2017 e 21 das 24 moedas de países em desenvolvimento acompanhadas pela Bloomberg se valorizaram no período. O movimento sucedeu a queda acentuada causada pela vitória surpreendente de Donald Trump em novembro, que empurrou os investidores brevemente na direção dos ativos mais seguros.

Considerando os períodos de alta mais notáveis para as moedas emergentes nos últimos seis anos, o movimento atual tem fôlego para continuar. O estrategista Gordian Kemen, do Morgan Stanley, recomendou em relatório a compra de lira turca, peso mexicano, peso argentino e rúpia indonésia.

Moedas de países com juros altos, como Rússia, Brasil e África do Sul, puxaram os ganhos neste ano. O peso chileno também está entre as cinco moedas de melhor desempenho, graças ao avanço dos preços dos metais que, na opinião do Goldman Sachs Group, vai continuar. O won sul-coreano lidera as moedas asiáticas neste ano. O fluxo de US$ 4,3 bilhões para títulos do país neste ano foi o maior da região.

“O governo Trump sugere que não gosta do dólar forte, exercendo pressão baixista e, assim, sustentando as moedas de emergentes”, disse Takeshi Yokouchi, gestor sênior de fundos em Tóquio da Daiwa SB Investments, que supervisiona quase US$ 50 bilhões. Ele tem alocações com peso acima do estratégico no Brasil, abaixo do estratégico na Turquia e recentemente converteu a posição pessimista em relação ao México para neutra.

Alguns analistas permanecem cautelosos.

Para Regis Chatellier, estrategista de crédito para mercados emergentes do Société Générale em Londres, a intensificação das expectativas de aumento de juros pode causar uma correção nos preços dos ativos de países em desenvolvimento. O economista Przemyslaw Kwiecien, da X-Trade Brokers Dom Maklerski (que, no ranking da Bloomberg, foi o que mais acertou as projeções para taxas de câmbio de países em desenvolvimento no quarto trimestre de 2016), espera que a política fiscal expansionista nos EUA contenha o avanço dessas moedas.

Um relatório publicado pelo Goldman Sachs nesta semana afirmou que os riscos macroeconômicos globais pedem cautela em relação às bolsas de mercados emergentes. O banco voltou atrás nas recomendações de compra de ativos do Brasil, Índia e Polônia.

Também há sinais de que a alta foi longe demais. Os índices de câmbio e ações da MSCI apresentam métricas de força relativa superior a 70, sugerindo que os ganhos foram exagerados.

Porém, Enrique Diaz-Alvarez, o diretor de risco da Ebury Partners que previu corretamente a disparada do real em janeiro e a recuperação das moedas de países emergentes após o tombo de novembro, espera apreciação adicional neste ano.

“Olhando além da reação imediata do mercado após uma alta de juros e focando no panorama mais amplo, o que se vê é que os fundamentos dos mercados emergentes estão fortes”, ele disse. “Mercados em desenvolvimento vão melhor quando os mercados desenvolvidos estão mais fortes.”