Por Lilian Karunungan e Abhishek Vishnoi.

Após começar o ano com otimismo, as ações dos países emergentes caminham para o quinto declínio anual da última década. A boa notícia é que, para atores importantes do mercado, as nuvens se dissiparão – ou pelo menos parte delas – em 2019.

No ano que vem pode ocorrer uma “reversão tripla de tendência” com a flexibilização das políticas da China, que se refletiria em um crescimento mais rápido da segunda maior economia do mundo, uma pausa do Federal Reserve em meados de 2019, que enfraqueceria o dólar, e um hiato na guerra comercial EUA-China, segundo estrategistas do Morgan Stanley liderados por Jonathan Garner. Esse cenário tem como “maiores beneficiadas as ações dos mercados emergentes”, escreveram, ao realizar uma atualização dupla da classe de ativo em relação à referência, de underweight para overweight.

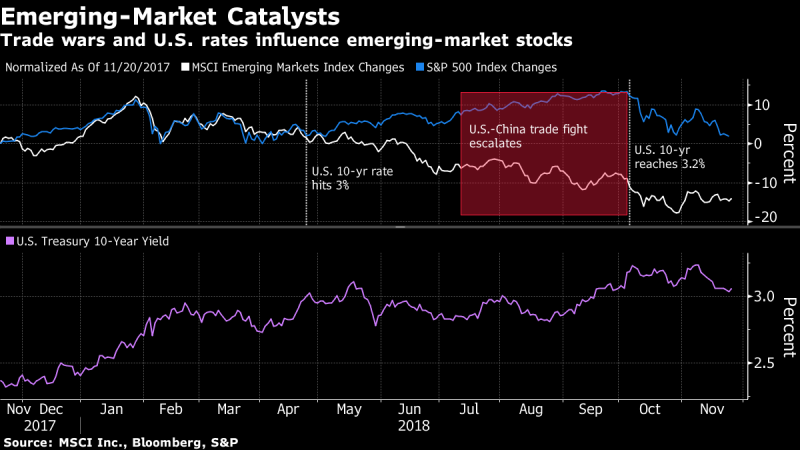

A redução nas tensões comerciais de investimentos entre os EUA e a China pode ser particularmente útil depois que a escalada nos meses intermediários de 2018, e a consequente queda do yuan chinês, causaram um duro impacto no MSCI Emerging Market Index. Os presidentes Xi Jinping e Donald Trump devem se reunir em Buenos Aires no fim da semana, um mês antes do próximo aumento programado das tarifas do comércio bilateral.

“A tensão comercial é um dos principais fatores da fragilidade das ações dos mercados emergentes”, disse Chetan Sehgal, gerente de portfólio da Franklin Templeton Investments em Cingapura. A magnitude da divergência entre as ações dos mercados emergentes e dos EUA em 2018 é algo que “achamos difícil justificar”, considerando que o impacto da redução de impostos nos EUA e da repatriação de lucros diminuirá, disse.

As avaliações dos mercados emergentes estão se aproximando de “níveis de crise” e, assim, apresentam uma oportunidade de compra a longo prazo, disse Sehgal. Os estrategistas do JPMorgan Chase projetam que o índice MSCI subirá para 1.100 no fim de 2019 — cerca de 13 por cento de avanço em relação aos níveis atuais. O indicador caiu quase 16 por cento em 2018, terceiro pior desempenho desde a crise global de 2008.

Os estrategistas do JPMorgan, incluindo Pedro Martins Júnior, escreveram na semana passada que dão preferência à Rússia, graças à sua “reserva de avaliação”, à Indonésia, pela “resiliência dos resultados”, ao Brasil e ao Chile, pelas recompensas das “boas decisões políticas”.

A classe de ativos pode se beneficiar também com alguma pausa na campanha de aumento do juro pelo Fed, que prejudicou os países emergentes devido aos rendimentos mais elevados dos títulos do Tesouro e ao dólar mais forte. Embora as economias em desenvolvimento, como grupo, tenham registrado um crescimento sustentado em 2018, particularmente na Ásia, os custos maiores dos empréstimos puniram aqueles que acumularam dívidas em dólares nos últimos anos.

Uma pausa do Fed incentivaria alguns investidores a olhar novamente para os mercados emergentes depois que a classe de ações se tornou relativamente barata, disse Shigeki Sakaki, estrategista-chefe do Nomura Asset Management em Tóquio.

Entre em contato conosco e assine nosso serviço Bloomberg Professional.