Esta análise foi elaborada por Mike McGlone, analista da Bloomberg Intelligence.

Apesar de outra safra gigantesca no Cinturão do Milho dos EUA, de tensões comerciais e da desvalorização da moeda brasileira, os preços dos grãos estão relativamente firmes no mercado internacional. Para que se sustentem em patamares mais baixos, é preciso que as condições de uma tempestade quase perfeita bear-market persistam, o que é improvável. O Bloomberg Grains Spot Index acumulava alta de quase 2% do início do ano até 28 de agosto, impulsionado pelo trigo. Os preços agrícolas de modo geral acumulam queda de quase 5%, devido ao tombo do real e do recuo de 20% nas cotações das soft commodities. O retorno total diminuiu por causa de acentuados contangos, mas há sinais de melhora. A curva de contratos futuros de um ano para o trigo puxa o movimento das principais commodities na direção inversa ao contango (conhecida como backwardation).

Embora a produtividade do milho nos EUA seja a melhor da história, o preço está apenas ligeiramente menor do que um ano atrás e o preço médio anual está mais alto. A soja preocupa, mas o comércio global deve se ajustar. Aparentemente, o pior para as soft commodities está próximo, considerando o recorde em posições vendidas.

Ainda há espaço para piora nos preços de milho, soja e trigo?

Os preços dos grãos podem indicar que o pior já passou, mostrando resiliência apesar de outra safra gigantesca nos EUA, das tensões comerciais e do tombo do real. O clima adverso sustenta o trigo, compensando a fraqueza da soja devido a tensões comerciais. Ainda assim, o Bloomberg Grain Spot Index subiu quase 3% em 2018.

Quadro dos grãos lembra movimento de recuperação de 2002

Os grãos divergem diante da tempestade quase perfeita para redução dos preços. Apesar da promessa de outra safra excepcional nos EUA, das tensões comerciais e do colapso do real, o Bloomberg Grain Spot Subindex subiu quase 2% desde o começo do ano até 28 de agosto. Firme, o trigo compensa a fraqueza da soja, enquanto o contexto mais amplo sugere que os preços logo encontrarão um piso. As estimativas do Departamento de Agricultura dos EUA (USDA) para a razão entre estoques e demanda global de milho, soja e trigo parecem ter atingido o ponto máximo, de modo similar ao ocorrido há cerca de duas décadas.

A leve alta dos preços dos grãos — dentro do intervalo de cinco anos mais estreito na história do índice — sinaliza um rompimento. A cotação abaixo do custo de produção limita queda adicional, assim como a diminuição da renda. A estimativa do USDA para a renda dos fazendeiros é a menor em 12 anos.

Cinturão do Milho dos EUA enfrenta pressão dos preços

Outro fator importante que pressiona os preços agrícolas é mais uma temporada excepcional das lavouras no Cinturão do Milho dos EUA. A estimativa do USDA de 178 bushels de milho por acre plantado é a maior em registro. Para a soja, a estimativa de 51,6 é a segunda maior até hoje. Situações climáticas adversas na Europa, Rússia e Austrália sustentaram o preço do trigo, mas houve alguma reversão em agosto. Os contratos de trigo de Chicago e Kansas estão entre as commodities de melhor desempenho em 2018, com o contrato de vencimento mais próximo com alta de aproximadamente 17% até 28 de agosto.

Açúcar e porco magro são as commodities de pior desempenho, com quedas de 32% e 28%, respectivamente. O excesso de oferta global e a depreciação do real pressionam o açúcar, mas um suporte firme próximo de US$ 0,10 por libra-peso e o grande saldo de posições vendidas devem limitar perdas adicionais. Um vírus suíno na China sustenta a cotação do porco magro.

Quadro da soja lembra o piso atingido em 2001-2002

Os preços da soja podem ter chegado ao pior limiar possível. A safra dos EUA é imensa e seu maior mercado para exportação basicamente fechou. Preços se aproximando do menor nível em 10 anos e do piso na análise Bollinger Band de 36 meses pela primeira vez em três anos sugerem um ponto mínimo, segundo o padrão histórico. A recuperação é a trajetória típica a partir de suporte similar. A última vez em que a soja esteve em condição semelhante pelo critério de 36 meses foi durante a colheita dos EUA em 2001.

Gráficos não podem prever a resolução de uma disputa comercial, mas frequentemente mostram as condições sob as quais os mercados estão prontos para se movimentarem. Os riscos de queda são limitados quando o preço é inferior ao custo de produção nos EUA. O potencial de valorização deve espelhar o avanço de quase 160% em 2001-2004. A máxima naquela ocasião, de US$ 10,64 por bushel, é pouco menos do que o pico de 2018 e deve se sobressair com a resolução das disputas comerciais.

Trigo pode desencadear recuperação dos preços agrícolas

Com os grãos a preços contidos, como em 2014, observamos uma base mais firme para uma recuperação sustentada. A última vez em que o trigo subiu tanto por causa de uma seca, em 2010, foi o começo de uma fase de dois anos de recuperação dos preços de grãos e agrícolas em geral. Em relação ao Bloomberg Grains Spot Subindex, o trigo disparou para o pico pós-2010 de 2015. Foi um ponto de falha, mas ocorreu em dezembro. Ainda no auge da temporada de desenvolvimento das lavouras, o avanço do trigo pode ter maior influência desta vez do que o ganho de 115% até o pico do preço dos grãos em 2012.

Moeda brasileira comanda açúcar e café e pior deve ficar para trás

Influenciadas pela queda da moeda brasileira e pelo recorde de posições vendidas, as soft commodities são referência para o desempenho dos mercados emergentes, porém com riscos elevados de cobertura. As soft commodities e o real acumulam baixa de aproximadamente 20% desde o começo do ano. O índice Bloomberg Softs Spot é altamente vulnerável a oscilações no câmbio. O recorde em posições vendidas em açúcar e café sugere que o pior deve ficar para trás.

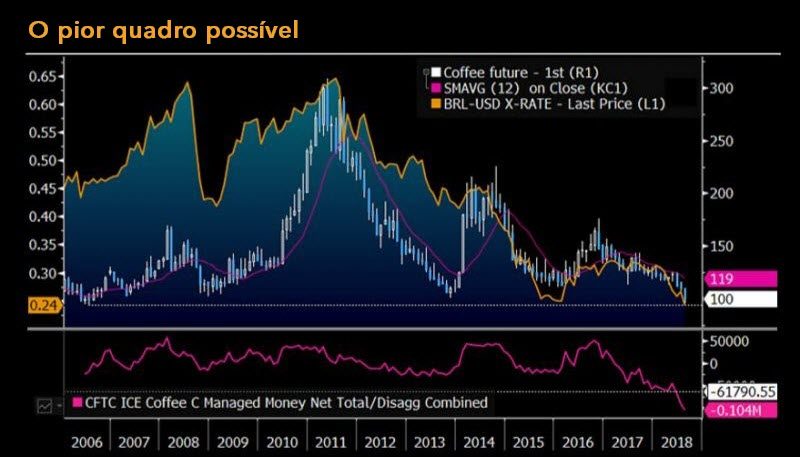

Tempestade perfeita para o café é questão de duração

Posições vendidas têm sido as mais certeiras no mercado futuro de café, mas os riscos de cobertura são elevados. A queda do preço em agosto para o menor nível em 12 anos provavelmente reflete o aumento substancial da oferta do Brasil e o tombo do real. As posições vendidas líquidas no mercado futuro por gestores bateram recorde atrás de recorde em 2018 — e com a maior aceleração desde 2006. As posições vendidas líquidas tiveram aumento superior a 66.000 contratos desde o fim de maio, a maior quantia registrada para o período.

Algodão tende a voltar para intervalo

O algodão se distanciando do teto do intervalo de sete anos em um ambiente de queda na razão entre estoques e demanda sugere que a melhor fase do bull market ficou para trás. Um pico similar, mas menos extremo, em 2017, resultou em queda de 23%. Ainda acima da média móvel em 12 meses, com trajetória ascendente, em 28 de agosto, parece mais provável que os contratos futuros de algodão se estabilizem dentro de um intervalo. Seria necessário um recuo acentuado na produção nos EUA ou um grande aumento nas exportações para manter o algodão acima da máxima de 2018, de US$ 0,965 por libra-peso. O preço é sustentado por dados globais do USDA mostrando que a demanda supera a oferta.

As últimas estimativas mostram que a demanda global por algodão supera a oferta em cerca de 6%. Esse mesmo indicador atingiu uma mínima em 2017, quando a demanda ficou quase 2% abaixo da oferta.