Artigo por Jill R Shah com a assistência de Chris Anstey. Exibida antes no Terminal Bloomberg.

Uma era sem precedentes em relação ao acesso ao dinheiro fácil teve um fim repentino em 2022, quando os bancos centrais mudaram suas políticas para combater a inflação: o Federal Reserve dos EUA aumentou sua taxa básica de juros de quase zero para 4% em apenas seis meses. Tal mudança súbita gerou preocupações sobre quebras no sistema financeiro, já que a restrição do crédito revelou algumas vulnerabilidades que estavam ocultas. Esses receios pareceram se materializar com a falência de dois bancos dos EUA, enquanto o gigante Credit Suisse parecia estar à beira do colapso ou do resgate. A turbulência causada no mercado levantou dúvidas se os bancos já desgastados iriam recuar na concessão de empréstimos de uma forma que poderia levar as economias a uma recessão. Além disso, o Fed também passou a enfrentar dificuldades ainda maiores para equilibrar sua luta contra a inflação e os danos que uma política monetária agressiva pode causar.

Por que o dinheiro foi tão barato por tanto tempo?

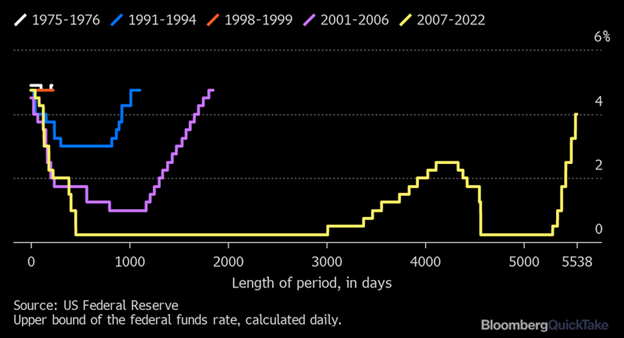

Os bancos centrais flexibilizaram para evitar que a crise financeira global de 2008 provocasse uma depressão, utilizando taxas de juros baixas e outras medidas para tentar estimular a atividade econômica. Os bancos mantiveram as taxas baixas por anos diante de uma recuperação bastante limitada, depois precisaram se movimentar novamente quando atingidos pela pandemia: o Fed reduziu as taxas de juros para quase zero e só voltou a aumentar em março de 2022.

Longo, longuíssimo e mais longo prazo: a taxa básica de juros do Fed

Períodos em que estava abaixo de 5%, até 15 de novembro de 2022

Quais foram as consequências?

Ajudou a estimular um período de crescimento extraordinário nos mercados financeiros dos EUA, à exceção do curto e agudo período de queda causado pela pandemia em 2020. O mercado acionário dos EUA subiu mais de 580% após a crise financeira, considerando os ganhos com a alta de preços e pagamentos de dividendos. Isto também levou a um enorme aumento da dívida assumida por empresas e países. De 2007 a 2020, a dívida pública em relação ao produto interno bruto subiu mundialmente de 58% para 98% e a dívida corporativa não financeira como porcentagem do PIB aumentou de 77% para 97%, de acordo com dados compilados por Ed Altman, professor emérito de finanças da Stern School of Business da Universidade de Nova York. Em sua busca por melhores retornos do que os obtidos com os instrumentos de dívida mais seguros, como os títulos de curto prazo, os investidores inundaram as empresas com dinheiro, comprando títulos de negócios arriscados que pagaram rendimentos maiores enquanto ignoravam a baixa qualidade de crédito. Apesar do aumento da dívida, no entanto, a inflação permaneceu moderada na maioria das economias desenvolvidas; nos EUA ela raramente atingiu a meta de 2% do Fed.

O que mudou?

A inflação surgiu de forma estrondosa em 2021, com as restrições da pandemia diminuindo enquanto as cadeias de suprimentos permaneciam interrompidas. Em 2022, intensificada pela escassez de energia e pela invasão da Ucrânia pela Rússia, a inflação atingiu mais de 9% nos EUA e 10% na Europa. Liderados pelo Fed, os bancos centrais começaram a aumentar suas taxas de juros no ritmo mais rápido já visto em mais de quatro décadas. O objetivo é frear o crescimento ao reduzir a demanda de consumo, esperando que, com isso, os preços também caiam. Entre março e novembro, o Fed aumentou o teto da taxa que utiliza para gerenciar a economia de 0,25% para 4%. Antes da crise bancária, os economistas esperavam que o Banco Central elevasse a taxa acima de 5% e a mantivesse lá durante a maior parte do ano.

O que isto significa para os investidores e mercados?

Com a subida da taxa, o mercado de ações dos EUA chegou a cair 25% em relação ao seu pico, com os investidores antecipando a desaceleração econômica que a elevação nas taxas de juros provavelmente traria. O setor de tecnologia foi o principal atingido, onde os preços das ações e o número de funcionários inflaram durante a pandemia. Os preços dos títulos caíram para o mínimo histórico das últimas décadas, pois a perspectiva de novas emissões pagando taxas mais altas faz com que os títulos existentes percam valor. Tanto as empresas com grau de investimento como as alto rendimento diminuíram as tomadas de novos empréstimos. Uma das áreas mais sensíveis aos juros na economia norte-americana, o mercado imobiliário, viu as vendas diminuírem significativamente.

Como isto desencadeou uma turbulência financeira?

Em setembro, uma estratégia de hedge utilizada rotineiramente pelos fundos de pensão do Reino Unido deu errado, quando a rentabilidade dos títulos do governo subiu mais rápido do que os modelos usados pelos fundos permitiam. Foi necessária uma intervenção do Banco da Inglaterra para acalmar o alvoroço do mercado. Depois, em março, o colapso do Silicon Valley Bank (SVB) também foi relacionado ao aumento da taxa de juros, mas de uma forma diferente. Ele tinha mais da metade do seu portfólio de investimentos alocado em títulos de longo prazo do Tesouro americano e outros títulos públicos, um percentual muito maior do que outros bancos grandes. Esses títulos de longo prazo pagavam um rendimento maior do que os de curto prazo, mas, assim como outros títulos de longo prazo, o valor deles caiu de forma acentuada. Em tempos melhores, isto poderia ter sido irrelevante, pois o banco poderia manter os títulos até o vencimento. Porém, quando seus clientes, que eram majoritariamente do setor de tecnologia, começaram a fazer resgates para compensar a desaceleração dos investimentos de capital de risco que atingia o setor, o SVB foi forçado a vender uma parte considerável do seu portfólio com uma perda de US$ 1,8 bilhões. A notícia desencadeou um efeito manada nos saques dos investimentos, a maioria sem seguro, levando ao fechamento do banco em 10 de março.

Isto pode levar a uma crise financeira?

As regras de financiamento se tornaram mais rigorosas após o colapso dos mercados de crédito em 2008, especialmente para os bancos maiores, o que reforçou a confiança na resiliência do sistema financeiro. No entanto, nenhum banco deixou de ser afetado pelas mudanças da taxa de juros: no final de 2022, segundo o FDIC, os bancos sofreram US$ 620 bilhões em perdas em seus ativos. A falência do SVB ocorreu dias após o colapso do Silvergate Capital Corp., um banco que se especializou em serviços para clientes de criptomoedas. Dois dias após a quebra do SVB, os reguladores do estado de Nova York ficaram tão preocupados com as ondas de saques de depósitos que decidiram encerrar outra instituição de médio porte, o Signature Bank. A preocupação dos reguladores federais os levou a invocar poderes de emergência para dizer que o seguro de depósitos federal cobriria todos os depósitos em ambos os bancos e para anunciar mudanças nos programas de empréstimos do Fed para apoiar os bancos cujas carteiras tinham perdido valor. As ações bancárias caíram globalmente acompanhando a queda do preço das ações do Credit Suisse, até o Banco Nacional Suíço dizer que disponibilizaria até US$ 54 bilhões.

Que outros danos poderia causar?

O risco é que a turbulência no setor bancário possa piorar ainda mais a concessão de crédito já afetada pelo aumento da taxa de juros. Esperava-se que os credores se tornassem mais preocupados com a redução de suas próprias finanças do que em conceder empréstimos que permitam o crescimento das economias — mesmo sem uma ameaça sistêmica de um colapso bancário. O JPMorgan Chase & Co. estimou que a economia dos EUA enfrentou uma perda potencial no produto interno bruto de 0,5% a 1% por conta da queda no crescimento do crédito como resultado dos problemas recentes do setor bancário. O pior resultado seria um colapso bancário gigantesco que secaria o fluxo de crédito, muito provavelmente resultando em uma recessão.

O que isso significa para os planos do Fed?

Certamente os planos complicam, conforme refletido na atividade do mercado. A rentabilidade da dívida pública caiu globalmente, à medida que o aumento na preocupação com a estabilidade financeira fez com que os traders de títulos abandonassem as apostas de novos aumentos da taxa básica de juros e começassem a descontar os cortes do Fed. O pensamento é que o estresse no sistema bancário global testará a determinação do Fed em aumentar as taxas ainda mais para controlar a inflação. Ao mesmo tempo, uma série de dados econômicos mostrando que a inflação e o crescimento permaneceram fortes mostrou que é provável que a pressão para novos aumentos de taxas continue.

O que a restrição no crédito significa para consumidores e empresas?

Os efeitos dos aumentos de taxa que começaram no início de 2022 foram sentidos no fim do ano. Para as empresas dos EUA, a taxa média para a dívida com grau de investimento emitida recentemente subiu para cerca de 6% e a dívida de alto desempenho subiu para quase 10% em novembro. Isto veio juntamente com maiores custos de mão-de-obra, especialmente em setores como o de saúde. No mercado imobiliário, os compradores enfrentaram parcelas mensais mais altas, com a taxa do financiamento de 30 anos subindo para 7%, o nível mais alto em duas décadas. E, apesar dos ganhos salariais significativos para os trabalhadores dos EUA nos últimos dois anos, a inflação recorde começou a corroer suas rendas. Fora dos EUA, o aumento da taxa do Fed também fortaleceu o dólar em relação a outras moedas, o que significa que a dívida soberana e corporativa em dólares nos mercados emergentes se tornou muito mais cara. As questões levantadas pela recente turbulência financeira é se os bancos regionais e locais (que fazem grande parte dos empréstimos para consumidores e pequenos negócios do país) se retrairiam a ponto de diminuir o crescimento da economia — e se é provável que a economia nacional entrasse em recessão

Quais são os riscos de inadimplência das empresas?

O acesso fácil ao dinheiro nos EUA tem levado a níveis cada vez mais altos de endividamento entre as empresas de maior risco, especialmente aquelas de propriedade de empresas de private equity. Uma medida comumente citada de endividamento em relação às receitas aumentou no mercado de empréstimos alavancados nos últimos 10 anos. Isto significa que os portfólios de obrigações de crédito colateralizado, que são empréstimos agrupados em títulos, também se tornaram mais expostos a riscos. Em todo o mundo, as empresas zumbis — aquelas que não ganham o suficiente para cobrir suas despesas com juros — se tornaram mais comuns. As empresas que dependiam do crédito de risco do Silicon Valley Bank também podem enfrentar dificuldades com a ausência do empréstimo especializado que o banco promovia. Os custos mais altos em todos os fatores de produção — capital, mão-de-obra e bens — criaram expectativas de que a taxa de inadimplência aumentará, especialmente entre empresas altamente endividadas.