Por Josue Leonel e Davison Santana com a colaboração de Ana Carolina Siedschlag.

A redução das apostas mais positivas na moeda brasileira e no mercado de DI não se refletiu em piora do principal termômetro do risco do país, que é o CDS de cinco anos. A piora recente do câmbio está ligada mais a ajustes técnicos e ao cenário externo, o que sugere que oscilações adicionais da moeda exigirão uma extensão da piora do quadro global.

O déficit fiscal tem peso em variáveis do mercado como a curva de juros, mas a queda do CDS mostra que as contas externas e as reservas internacionais consideradas elevadas ajudam a impedir que a capacidade de solvência do país seja questionada. A alta do dólar, por sua vez, coincidiu com um período de acirramento das expectativas de alta dos juros americanos, diante sobretudo da perspectiva de implementação do corte de impostos pelo presidente Donald Trump, que poderia estimular a economia e fortalecer a moeda da maior economia do mundo.

O dólar subiu 4,3% desde meados de setembro, sendo acompanhando pela alta dos juros futuros longos. No mesmo período, o Credit Default Swap de cinco anos caiu cerca de 35 pontos.

“O CDS é um indicador da solvência externa do país. E o Brasil está com o bolso cheio de dólares”, diz Roberto Padovani, economista do Banco Votorantim. Para o economista, os ativos em geral têm sido afetados mais pelas condições de liquidez externas. Os riscos fiscais domésticos estariam tendo peso maior nos juros futuros mais longos, dado que a expansão fiscal pode trazer riscos inflacionário no futuro.

Os indicadores econômicos nos EUA, as oscilações das commodities e as expectativas sobre a alta de juros do Fed justificaram o movimento do câmbio nas últimas semanas, diz Camila Abdelmalack, economista da CM Capital Markets. A economista admite que, se surgir algum “noticiário negativo de verdade” sobre a Previdência, o CDS poderá ser afetado, mas por ora os indicadores brasileiros seguem melhorando. Mesmo no caso do déficit fiscal, Camila observa que atividade econômica maior tende a ajudar as contas do governo, “apesar de não tapar o buraco”.

Alvaro Bandeira, economista-chefe da Modalmais, diz que a baixa do CDS reflete o fato de que, no curto prazo, os dados da economia têm melhorado. Porém, o indicador de risco do país pode ainda ser afetado caso a reforma da Previdência, apontada pelo governo como principal fonte do déficit fiscal, não seja aprovada. “Se ficarmos adiando as reformas, a tendência é que o CDS piore”, diz o economista.

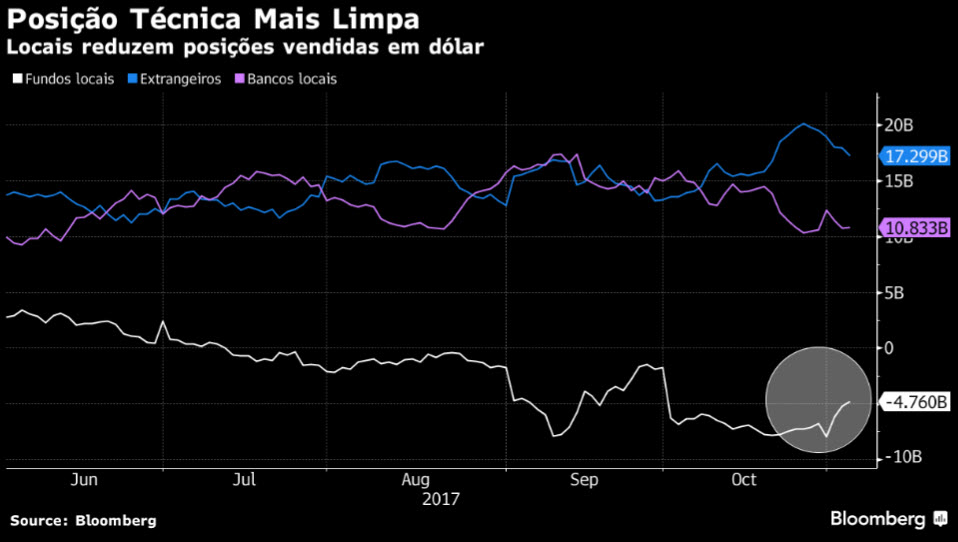

A redução das posições de carry trade é vista como a principal razão por traz da queda recente das moedas emergentes. Dados da BM&F mostram que, após os estrangeiros aumentarem a aposta na subida do dólar, os fundos locais zeraram parte das posições otimistas e foram os principais responsáveis pelo movimento do câmbio na última semana. Esse ajuste deve ajudar a reduzir a volatilidade ao longo das próximas sessões.

Esse movimento de mercado parece ser característico do Brasil. A calma dos investidores com o CDS não é observada em outros países emergentes como a África do Sul e a Turquia, onde o risco de default tem acompanhado a piora das moedas.

Nota: Davison Santana é estrategista da FX que escreve para a Bloomberg. As observações que ele faz são próprias e não pretendem ser conselho de investimento.

Entre em contato conosco e assine nosso serviço Bloomberg Professional.