Análise por Gina Martin Adams, estrategista-chefe de ações da Bloomberg Intelligence, e Gillian Wolff, analista sênior. Originalmente publicado no Terminal Bloomberg.

Nosso modelo indica que retornos acima da média ainda são esperados para ações globais em 2022, mesmo diante de menor contribuição dos EUA, com políticas mais rígidas restringindo a região. Ações não domésticas ainda têm grande potencial de alta nos preços de fundamentos, mais da metade das ações globais são negociadas abaixo dos múltiplos médios de longo prazo, e ações seguem descontadas sobre títulos. No curto prazo, a Ásia pode ser a melhor posicionada entre as regiões, já que pressões inflacionárias, desaceleração no crescimento e políticas mais rígidas moderam as perspectivas nos EUA, e geram preocupações com o crescimento da América Latina. Movimentos cambiais podem apresentar o maior risco.

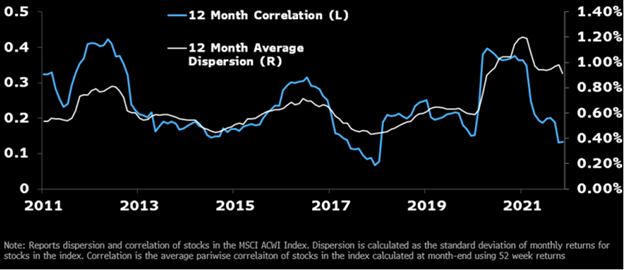

Para ações globais, um raro sinal de correlação e dispersão favorece estratégias ativas ao invés de passivas. O spread futuro de 12 meses implica bastante espaço para os múltiplos de empresas menores se beneficiarem, caso a tolerância ao risco volte à tona em 2022.

Modelo global indica ações ganhando força, moedas como risco

Segundo nosso modelo macro, as perspectivas são positivas para ações globais, já que as ações não domésticas ainda têm grande potencial de alta em preços de fundamentos para o próximo ano, e um raro sinal de correlação e dispersão favorece estratégias ativas em vez de passivas globalmente. Moedas podem representar o maior desafio.

Modelo global de valor justo favorece ações em 2022

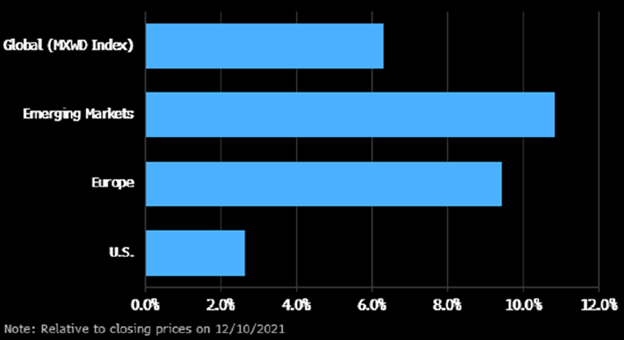

Segundo nosso modelo, as ações globais avaliadas adequadamente, a cerca de 6,3% acima dos níveis atuais, o que indica que retornos ligeiramente acima da média ainda são prováveis no próximo ano, embora os fundamentos indiquem que a oportunidade de alta pode ser mais forte fora dos EUA. O índice MSCI ACWI (MXWD) apresentou retorno anualizado de 6,1% desde 1987 (7,9% desde 2010). Mercados emergentes, que vêm sofrendo nos últimos meses, contam com o maior suporte do nosso modelo macro, com valor justo 10,8% acima dos níveis atuais (superando o retorno anualizado de 1,7% desde 2010 e 7,4% desde 1987).

O S&P 500 retornou 12,7% anualizado desde 2010, mas nosso modelo implica apenas 2,6% de alta à medida que taxas mais altas pressionam o P/L. As perspectivas modeladas da Europa para um retorno de 9,4% ficam aquém do EM, mas superam seu retorno de preço anualizado de 5,4% desde 2010.

Retornos globais esperados em 1 ano

Crescimento do EPS aumenta com P/L contido pelas taxas

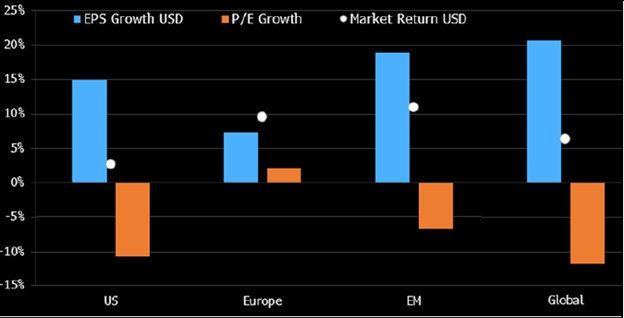

As ações globais mostram alta de 6,3% em nosso modelo, com o crescimento de 20,6% do EPS compensado por uma queda de 11,8% no P/L. Perspectivas em todas as principais regiões (EUA, Europa e mercados emergentes) são predominantemente apoiadas por ganhos de EPS. A Europa é o único grande mercado negociado abaixo de seu múltiplo justo P/L implícito, em cerca de 2%, porém o crescimento do EPS de 7,3% (em USD) alimenta a maior parte do potencial de alta. Os EUA e os mercados emergentes podem ver o P/L recuar 10,7% e 6,8% respectivamente, compensados por um crescimento de EPS de 15% e 19%.

Ações dos EUA são negociadas 1,7 desvio padrão acima do P/L médio (desde 2010), enquanto o modelo sugere contração de 10,7%, para um desvio padrão de 0,65 acima da média. Mercados emergentes são negociados em torno de seu P/L médio, porém o modelo de valor justo ainda indica uma contração para um múltiplo abaixo da média.

Fontes de retorno impulsionadas por EPS

Combinação de correlação e dispersão suporta seleção

Oportunidades de gerar retornos acima do mercado por meio de seleção de segurança devem permanecer altas em 2022, com o MSCI ACWI exibindo correlação abaixo da média e dispersão acima da média, uma combinação que não ocorreu na última década, mas aparece desde março. A correlação média de 12 meses de pares entre ações do MSCI ACWI está cerca de 1,2 desvio padrão abaixo da média de longo prazo, seu nível mais baixo desde dezembro de 2017. A dispersão média de 12 meses – definida como o desvio padrão dos retornos mensais das ações no MSCI ACWI – está próxima de seu recorde e 1,4 desvio padrão acima da média de 10 anos. Caiu para 0,91% em relação ao pico de 1,19% em fevereiro.

Correlação e dispersão de constituintes do MSCI ACWI

Política do Fed pode ser o próximo grande teste para os mercados

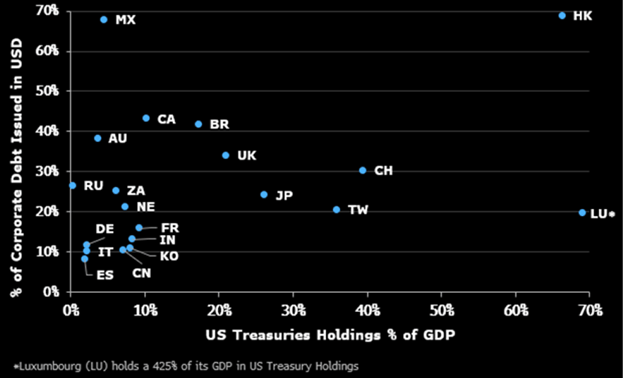

O presidente do Federal Reserve dos EUA, Jerome Powell, sinalizou que o banco central pode precisar acelerar seu plano de remover o apoio financeiro da economia, já que a inflação persiste, apenas algumas semanas após anunciar a mudança, sacudindo preços de ativos e sinalizando risco potencialmente maior para países altamente expostos à moeda via mercados de dívida. O US Dollar Spot Index (DXY) subiu 2% em novembro, e ganhos contínuos podem significar apuros para países com muitas dívidas corporativas emitidas em dólares ou que detêm uma grande porcentagem de seu PIB em títulos do Tesouro dos EUA.

Hong Kong, Brasil, Canadá, Reino Unido, Suíça e Japão possuem porcentagens acima da mediana de dívida corporativa emitida em dólares (mais de 27%) e porcentagens acima da mediana do PIB em títulos do Tesouro dos EUA (mais de 14%), assim ficando potencialmente vulneráveis a uma política monetária mais restritiva dos EUA.

Sensibilidade à valorização do dólar americano por país