Esta análise foi realizada pelo analista sênior de energia da Bloomberg Intelligence, Fernando Valle. Exibido antes no Terminal Bloomberg.

Grandes empresas integradas de petróleo estão produzindo um fluxo de caixa livre robusto, mesmo com os preços globais de petróleo e gás em queda, e podem estar em uma ótima posição para a consolidação se os preços continuarem baixos. A disciplina de capital e a redução de gastos diminuíram o desenvolvimento do grupo para os níveis mais baixos em mais de uma década. Embora a fraqueza da demanda de curto prazo esteja pressionando os preços do petróleo, vemos o surgimento de uma diferença de oferta de longo prazo, o que pode incentivar as grandes empresas a aumentar os gastos com exploração e aquisição após quase uma década de subinvestimento. Os peers dos EUA parecem mais propensos a comprar ativos de petróleo e gás, embora os europeus tenham recuado nos planos de sair do setor de petróleo.

A disciplina de capital e a redução de gastos das grandes empresas petrolíferas estão mostrando resultados claros, já que o fluxo de caixa livre permanece acima dos níveis de 2019, mesmo que o petróleo esteja abaixo de US$ 80 o barril. O grupo gerou mais de US$ 199 bilhões em caixa livre em 2022 e conseguiu entregar US$ 37,4 bilhões no primeiro trimestre, apesar dos preços menores. A inflação de custos e a necessidade de investir podem limitar o aumento do fluxo de caixa livre no segundo semestre.

Grandes petrolíferas limpam o balanço patrimonial e mantêm a disciplina

As grandes empresas petrolíferas investiram a maior parte de seu fluxo de caixa livre de 2021 na limpeza de seus balanços patrimoniais, levando a dívida líquida para níveis abaixo dos pré-pandemia e mais próximos da média de 20 anos. Isto eliminou um dos principais obstáculos do setor, uma vez que os níveis de dívida se mostraram um problema durante a pandemia, levando a BP e a Shell a reduzir os dividendos e pressionando a Exxon Mobil, embora ela tenha evitado preocupações com seu pagamento anual de US$ 15 bilhões. A disciplina de capital e uma maior eficiência operacional foram fundamentais. O grupo gastou apenas 45% de seu orçamento de investimento de 2014 em 2022. As despesas gerais e administrativas como porcentagem das vendas caíram abaixo de 3% em 2022, um declínio de 25% para as grandes empresas dos EUA e de 9% para o grupo. A BP foi a única empresa a registrar um aumento na porcentagem de despesas gerais.

Com o aumento das taxas de juros globais, existe a possibilidade de as grandes petrolíferas manterem seu perfil de dívida baixo, semelhante ao do início dos anos 2000.

Gastos de exploração e produção sinalizam uma reação da oferta restrita à demanda

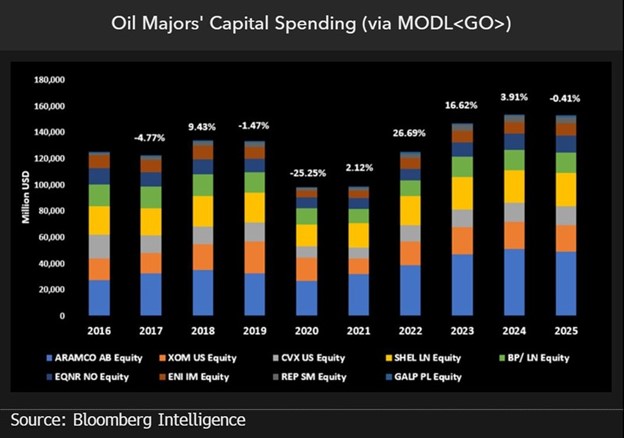

Os gastos de capital reduzidos das empresas petrolíferas internacionais, com exceção da Saudi Aramco, em parte devido à pressão da pandemia sobre os balanços patrimoniais e à transição impulsionada pelas mudanças climáticas em direção a energias de baixa emissão de carbono, sugerem que a resposta da oferta a uma demanda potencialmente maior no curto prazo pode ser limitada. O ministro da energia da Arábia Saudita, Abdulaziz bin Salman, alertou para uma possível crise energética resultante da queda dos investimentos em exploração e produção. As principais empresas do setor reduziram os gastos em mais de 25% em 2020, após o impacto da Covid-19 na demanda, e devem permanecer cautelosas, uma vez que o enfraquecimento das finanças e a disciplina orçamentária são priorizados.

O aumento dos gastos de capital agregado das grandes petrolíferas é impulsionado principalmente pela Aramco, enquanto os gastos do restante dos grupos de pares podem retornar aos níveis de 2019 por volta de 2025, de acordo com dados do MODL<GO>.

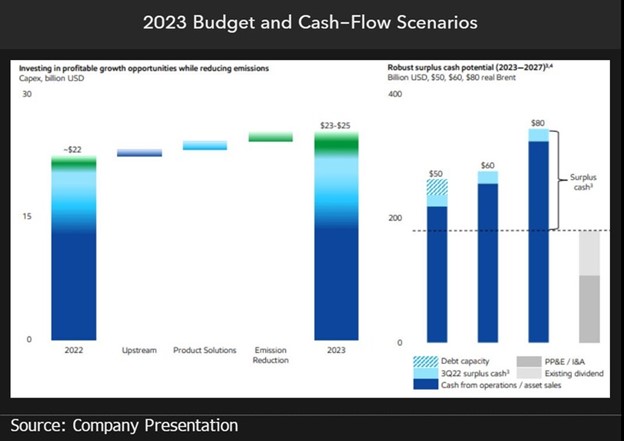

Exxon aumenta recompras; Guiana e soluções de produtos podem crescer

A Exxon está posicionada para distribuir US$ 32,5 bilhões aos acionistas em 2023 (rendimento de 7,5%) com o Brent a US$ 70 (apesar de sua previsão de gastos de US$ 24 bilhões), que seria o limite superior de sua faixa. A aceleração do projeto Payara na Guiana, um aumento de 13% nos gastos com baixo teor de carbono e os impactos da inflação de 2022 a 2027 estão contribuindo para que os gastos de capital em 2023 excedam as expectativas de US$ 20 a US$ 25 bilhões de acordo com seu Plano Estratégico. Os investimentos em exploração e produção representam cerca de dois terços do orçamento, com a Bacia do Permiano e a Guiana sustentando o crescimento da produção de 3% ao ano de 2023 a 2027.

O negócio de refino da Exxon a diferencia de seus peers, sendo responsável por 36% dos lucros de 2022 até o terceiro trimestre. Margens recordes de refino, a recuperação do volume e uma mudança no mix de produtos em direção a lubrificantes, produtos químicos de desempenho e biocombustíveis podem levar as soluções de produtos a representar 40% dos lucros em 2027.

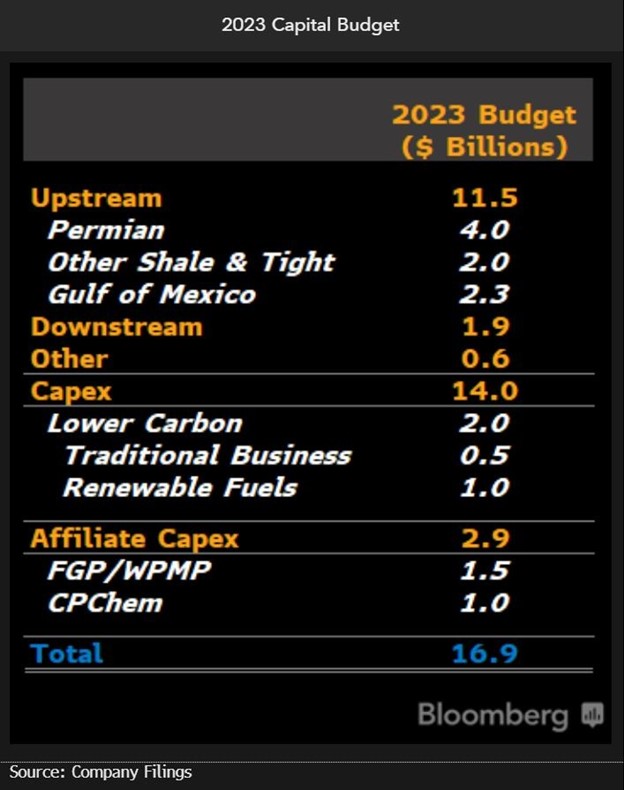

Chevron foca no Golfo do México e em combustíveis renováveis

A Chevron pode distribuir mais de US$ 20 bilhões em 2023 (cerca de 6,5% de rendimento) com o Brent a US$ 70, enquanto preserva a força do balanço patrimonial. A previsão de gastos de US$ 17 bilhões está no limite superior da faixa de US$ 15-US$ 17 bilhões de longo prazo. Um aumento drástico da presença no Golfo do México, com investimentos que devem exceder os US$ 2,3 bilhões em 2023, é um fator que contribui para isso. A Chevron espera uma inflação e custos de cerca de 5% em 2023, enquanto a Bacia do Permiano deve ficar um pouco acima de 10%. Os gastos de US$ 4 bilhões na Bacia do Permiano são consistentes com seu plano de cinco anos de atingir 1 milhão de barris por dia em 2025, ante 700 mil em 2022.

A relação dívida líquida/capital de 4,9% da empresa permite que ela mantenha e aumente as distribuições aos acionistas com preços de petróleo mais baixos. Os investimentos em processamento e distribuição aceleram o impulso em biocombustíveis e na joint venture CPChem.