Credores de ME se preocupam mais com políticas monetárias do que com comércio global

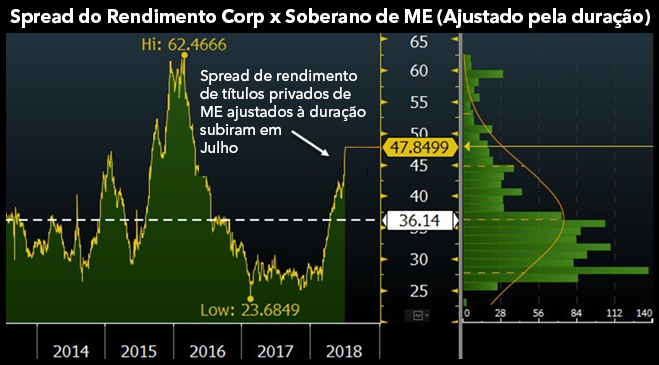

A dívida do mercado emergente continua mais sensível à política monetária do que ao comércio global — uma tendência que pode continuar com o aperto quantitativo acelerando no fim do ano. O prêmio do rendimento ajustado à duração do crédito corporativo de ME aumentou acentuadamente acima da dívida soberana de ME e pode desencadear um desempenho relativo melhor ao longo do mesmo período.

Tensões Comerciais Mascaram o Risco Real para a Dívida de ME

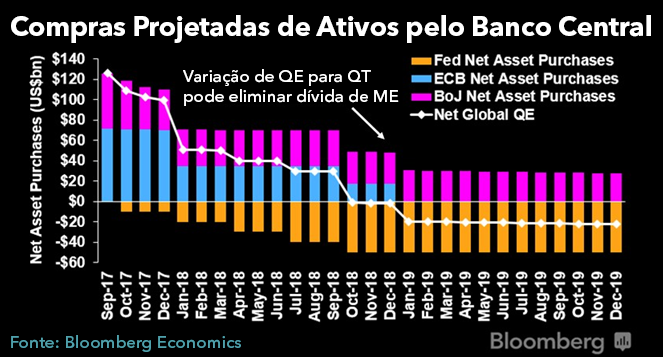

Mercados de crédito de mercados emergentes permanecem mais sensíveis à política monetária do que ao comércio global, e isso pode continuar com a aceleração do aperto quantitativo nos próximos trimestres. Desde que o Federal Reserve começou a normalizar o seu balanço em outubro de 2017, o aumento de rendimento dos EUA tem causado perdas materiais nos ME, com dívidas de longo prazo tendo pior performance do que as de curto prazo. Títulos corporativos de ME surgiram como um refúgio relativo, beneficiando-se de uma duração média inferior à dívida soberana de ME e recebendo 90 pbs em desempenho acumulado no ano.

Apesar da maior garantia da dívida titularizada pelo governo, títulos soberanos de ME tiveram pior desempenho que os privados em 2018. Até que os credores de ME reportem o impacto da política comercial protecionista nos balanços das empresas, a volatilidade do spread também deve permanecer elevada.

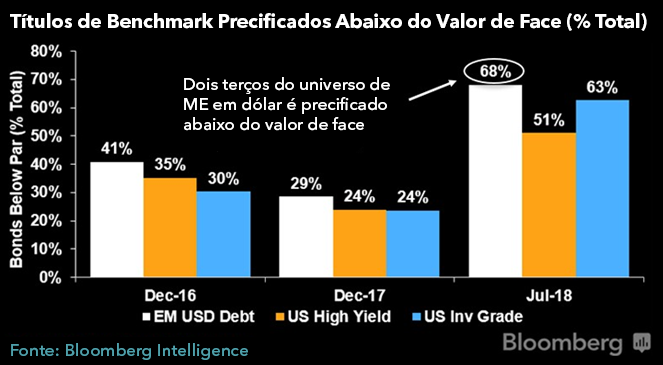

Títulos de ME devem se beneficiar da Subida até o Valor de Face

Um recorde de dois terços da dívida de ME elegível para benchmarking, agora negocia abaixo do valor de face e deve alimentar mais interesse de compra de investidores de títulos de longo prazo. Dos 1.898 títulos do índice Bloomberg Barclays EM U.S. Dollar Bond, 68% são precificados abaixo do valor de face, uma mudança acentuada do início de 2018, quando apenas 28% da dívida de ME foi avaliada com desconto. Embora os títulos de investimento dos EUA e títulos com alto rendimento tenham exibido uma reversão semelhante, o movimento na dívida em dólar dos mercados emergentes é mais pronunciado.

Mais de 51% da dívida com classificação de junk dos EUA está negociando abaixo do valor de face, contra 63% para títulos de alto grau dos EUA. Investidores institucionais com visão de longo prazo podem ser menos propensos à compra de títulos de renda fixa com valores superiores ao de face, uma vez que eles incorrem uma perda de capital com a passagem do tempo.

Rendimento e Duração Impulsionam Crédito Corporativo de ME

O prêmio de rendimento ajustado pela duração recebido pelos credores de corporações nos ME aumentou acentuadamente em julho, e agora está no nível mais alto desde abril de 2016. Apesar da modesta queda nos spreads dos títulos soberanos, os de títulos privados continuaram a aumentar, deixando o prêmio de rendimento ajustado pela duração com 1,4 desvios padrão acima da média de cinco anos. Relativamente aos soberanos, o prêmio de rendimento ajustado pela duração para o crédito corporativo de ME permaneceu em um apertado intervalo de 13pb desde julho de 2016.

Normalizados contra a duração, o títulos privados de ME renderam 134 pbs por ano, contra apenas 86 pbs por ano da dívida soberana de mercados emergentes. Teva, Alibaba, Vale, América Movil e Banco Itaú são os maiores emissores de títulos privados de ME e representam mais de 12% do índice de benchmark.

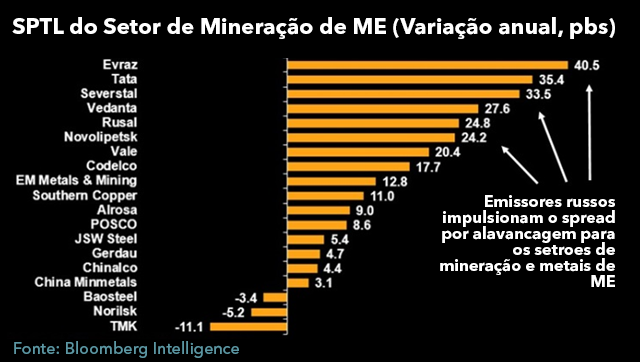

Fundamentos Favorecem Mineradores de Mercados Emergentes

Preços de Commodities são um fator chave dos spreads de crédito de ME , e os fundamentos do setor de mineração podem conduzir a um desempenho relativo superior em 2H, como o retorno de várias empresas do setor. A alavancagem bruta para mineradores de ME diminuiu de 3,8x para 3,4x no último ano, levando o spread médio por turno de alavancagem (SPTL) para 79 pbs — o maior de qualquer setor de ME. Das 24 mineradoras de ME elegíveis para benchmark com dados disponíveis, 75% reduziram a alavancagem bruta no último ano, com Tata e Vedanta exibindo a maior melhoria entre os peers.

Metais e mineração são o segundo setor de pior desempenho nos ME, caindo 4,6% até agora no ano. Isto é parcialmente atribuído às sanções dos EUA recentes contra a Rússia, que aumentaram o SPTL para as mineradoras locais Evraz, Severstal, Rusal, Novolipetsk e Alrosa.