Esta análise foi elaborada por Felipe Hernandez, analista da Bloomberg Intelligence.

O aperto das condições de financiamento externas e o apetite de risco estão criando forças contrárias nos fluxos de capital para mercados emergentes. Os países mais vulneráveis – aqueles com as maiores necessidades de financiamento externo – podem ver o enfraquecimento da pressão sobre suas moedas e enfrentar maiores limitações de política.

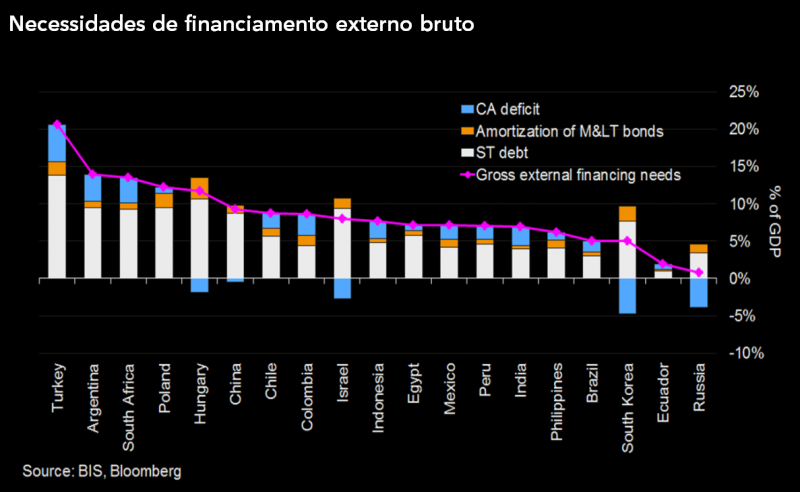

Quais são os mercados emergentes que mais precisam de financiamento externo? Os déficits em contas correntes oferecem parte da resposta. Para uma visão completa, incluímos dados de dívida externa de curto prazo do Bank for International Settlements (BIS) e dados da Bloomberg para as dívidas de médio e longo prazo.

- Os resultados mostram que a Turquia, Argentina e África do Sul são os países com a maior necessidade de financiamento externo bruto.

- Polônia e Hungria também estão perto do topo – refletindo altos volumes de dívida de curto prazo e amortização de obrigações de médio e longo prazo.

- Rússia, Equador, Coreia do Sul e Brasil têm necessidades de financiamento externo bruto inferiores a 5% do PIB, as mais baixas em nossa amostra.

Requisitos de financiamento externo bruto são geralmente definidos como dívida de curto prazo, mais a amortização da dívida de médio e longo prazo, menos o saldo da conta corrente.

Para calcular os requisitos de financiamento externo bruto, utilizamos dados de dívida externa de curto prazo, do fim do primeiro trimestre da BIS, e previsões de consenso de contas correntes de 2019 da pesquisa de analistas mensal da Bloomberg de agosto. Para a amortização de dívidas de médio e longo prazo, adicionamos maturidades de títulos entre setembro de 2018 e o fim de 2019, de acordo com dados da Bloomberg. Isto não inclui a amortização de empréstimos de médio e longo prazo, e outros instrumentos de dívida, e provavelmente subestima o montante total. No entanto, títulos representam quase a metade do total da dívida externa de médio e longo prazo em circulação dos países na nossa amostra, e os resultados devem fornecer uma aproximação útil.

Com base nessa abordagem, a Turquia, Argentina e África do Sul têm as maiores necessidades de financiamento externo bruto, principalmente por conta da combinação de altas dívidas de curto prazo e grandes déficits de contas correntes. Além disso, a Turquia possui alta amortização de obrigações de médio e longo prazo.

As necessidades de financiamento externo bruto da Polônia e Hungria também são relativamente altas – mais de 10% do PIB – principalmente devido à dívida de curto prazo e amortização de obrigações de médio e longo prazo. A Hungria tem um superávit em conta corrente, que ajuda a reduzir sua demanda de financiamento externo.

Rússia, Equador, Coreia do Sul e Brasil têm necessidades de financiamento externo bruto inferiores a 5% do PIB, e são os mais baixos em nossa amostra. No Brasil e na Rússia, a baixa dívida de curto prazo explica esse resultado. A Rússia também possui um excedente de conta corrente, o que reduz sua demanda de financiamento externo. A Coreia do Sul detém alta dívida de curto prazo e alta amortização de obrigações de médio e longo prazo, mas também possui um grande superávit em conta corrente.

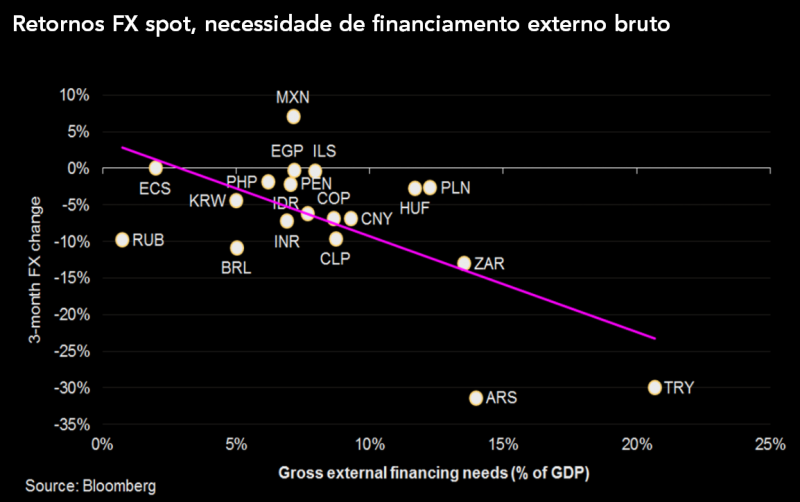

Países com necessidades de financiamento externo mais altas têm maior probabilidade de se tornarem mais vulneráveis às mudanças de condições de financiamento globais. Também é mais provável que suas moedas enfraqueçam e tenham desempenho inferior quando as condições de financiamento globais ficam mais rigorosas.

Isso é consistente com a correlação negativa entre as necessidades de financiamento externo bruto e os retornos da taxa de câmbio nos três meses até setembro. Os resultados ajudam a justificar o recente sell-off na lira turca, peso argentino e rand sul-africano.

Os resultados também sugerem que o recente enfraquecimento da pressão sobre o real brasileiro e o rublo russo tem menos a ver com o rigor aperto das condições de financiamento externo e mais com a incerteza política às vésperas das eleições de outubro no Brasil, e o aumento do peso das sanções dos EUA sobre a Rússia.

As necessidades de financiamento externo altas não impediram que o zloty polaco e o florim húngaro superassem o desempenho de outras moedas do mercado emergente. Investidores parecem se preocupar menos com esse cenário nesses países, possivelmente porque uma parte significativa da dívida de curto prazo e amortização de obrigações de médio e longo prazo é denominada em euros. As condições de financiamento em euros estão mais rigorosas que há um ano atrás, mas ainda são relativamente favoráveis, com ajustes mais moderados que aquelas em dólares americanos.

Dados sobre os requisitos de financiamento externo bruto fornecem informações úteis sobre a vulnerabilidade dos mercados emergentes às variações nas condições de financiamento globais e ajudam a justificar as recentes movimentações em das moedas. Os resultados também destacam as limitações dessa abordagem e a necessidade de incorporar análises adicionais para se obter um quadro mais completo.