Análise de Will Hoffman, analista da Bloomberg Intelligence. Exibida antes no Terminal Bloomberg.

O título do tesouro americano de 10 anos pode vender a um rendimento de 4,24%, o próximo nível técnico importante. A contínua reavaliação do mercado (e a nossa) de quando o Federal Reserve vai interromper a série de aumentos da taxa de juros — e finalmente iniciar as reduções — será orientada pela divulgação dos dados de fevereiro sobre desemprego, vendas do varejo e índice de preços ao consumidor nos EUA. Esses são de longe os maiores representantes da economia.

Para mais informações sobre nossa pesquisa e dados, visite o BI RATEN<GO>. Para se inscrever, clique no botão acima.

Dados antes da reunião do Fed têm significado extra

A força dos relatórios econômicos de janeiro aumentou a importância dos dados de fevereiro que os mercados e o Fed receberão antes da reunião de 21 e 22 de março. O relatório da folha de pagamento da próxima semana será destaque. Embora o mercado costume reagir fortemente a resultados acima ou abaixo das expectativas, alguns detalhes, como os salários do setor de serviços, serão de grande interesse para avaliarmos a força da inflação futura. As vendas no varejo e o IPC também serão divulgados antes da reunião e podem aumentar sua influência nos movimentos de mercado se os dados causarem qualquer surpresa.

Os mercados e o Fed sempre são influenciados pelos dados, porém, se a atividade econômica surpreender positivamente, o Fed pode sentir a necessidade de mencionar sua reação de forma mais clara, explicando em que circunstâncias ajustaria a política seguinte.

Indicadores de impulso: falsa sinalização ou mudança de direção?

Não estávamos preocupados com possíveis surpresas nos dados de inflação de janeiro em relação à rentabilidade dos títulos do Tesouro americano. No entanto, os outros dados — principalmente os levantamentos surpreendentemente fortes de Novos Pedidos e Preços Pagos de Fabricação do ISM — nos levaram a reavaliar nossas opiniões. Antes dos dados recentes, os indicadores ainda sugeriam uma desaceleração econômica significativa e provavelmente preços mais baixos no futuro. O salto em apenas um mês nos dados do ISM não é suficiente para mudar completamente nossa opinião, mas a força desses dados aumenta o risco do Fed ser mais agressivo, justificando a recente mudança nos mercados de taxas.

É assim que as táticas e a estratégia se divergem. Taticamente, o mercado está inclinado para uma baixa e os dados continuam robustos. A questão é: no longo prazo, os dados permanecerão em uma tendência de alta ou cairão, causando uma corrida de taxas?

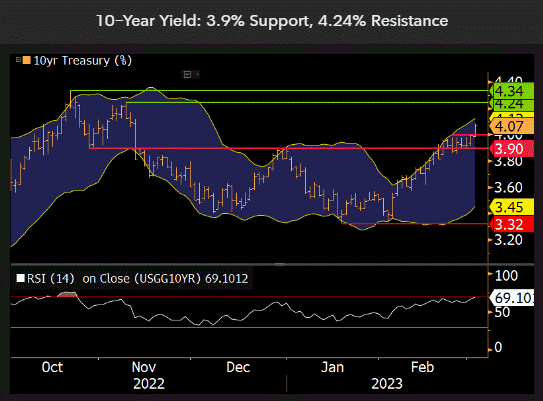

Rendimento de 10 anos com meta de 4,24% impulsionado por dados robustos

Dados fortes continuam sendo um estímulo para o rendimentos Tesouro, com os títulos de 10 anos claramente apontado para a faixa de 4,24%, o pico de novembro. Uma ruptura deste nível pode levar a um novo teste do ciclo de alta de 4,34% registrado em outubro do ano passado. Os indicadores de momento estão próximos do território de sobrevenda, o que pode deter qualquer grande movimento de alta na rentabilidade antes do relatório de emprego de fevereiro.

Se o nível de 4,24% se manter, 4,01% se tornará o novo suporte, seguido de uma área de resistência de 3,88-3,9%. Abaixo de 3,88% sugeriria um retorno ao intervalo de novembro até o fim de fevereiro, de 3,32%-3,9%.

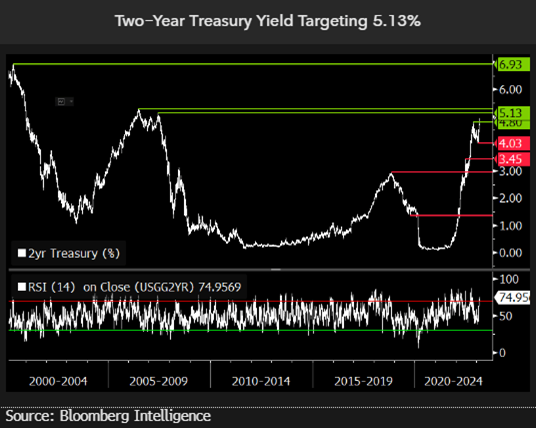

Rendimento do tesouro de dois anos com tendência de mais de 5%

Tecnicamente, a extremidade dianteira da curva de rendimento encontra-se em território de sobrevenda em vários indicadores de momento, como o índice de força relativa (RSI, na sigla em inglês). No entanto, nos últimos anos o RSI não foi um indicador particularmente bom de reversões no mercado — principalmente quando o Fed estava aumentando as taxas de juros, como em 2018. Com uma ruptura do antigo ciclo de alta de 4,8%, o rendimento do título de dois anos está agora em 5,13%, o maior desde 2007, seguido pelo alto rendimento de 2006 de 5,28%.

O aumento pelo Fed da taxa acima de 5% é quase certo com os dados recentes. As duas perguntas para a extremidade dianteira da curva do cupom são: quanto acima de 5% o Fed vai chegar e quanto tempo vai permanecer lá. Uma razão para a recente venda tem sido o preço de um caminho mais lento e futuro de cortes de taxas — o que acreditamos ser a chave para os rendimentos a curto prazo.