Por Aline Oyamada e Davison Santana.

Os investidores de renda fixa já começaram a tirar o Brasil do status de junk, ainda que as agências de classificação continuem a destacar os riscos fiscais do país.

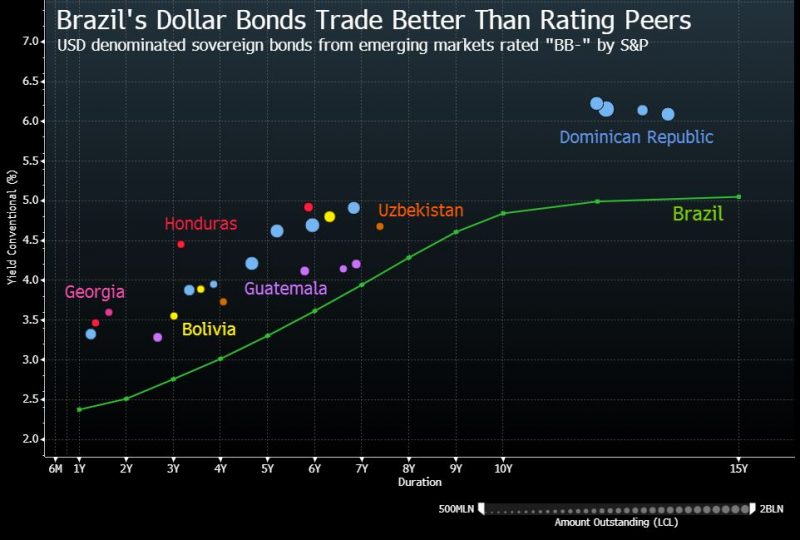

O rendimento (yield) exigido pelos investidores para manter os títulos soberanos do país em dólar é significativamente menor do que os pagos por outros mercados emergentes classificados no mesmo nível “BB-” pela S&P Global Ratings. Em alguns casos, como o da República Dominicana, a diferença entre as taxas é de cerca de 100 pontos-base.

O otimismo dos investidores em relação aos títulos brasileiros tem crescido à medida que o governo avança com a reforma da Previdência, considerada fundamental para reduzir o déficit público. A deterioração das contas fiscais tem sido a principal fraqueza destacada pelas agências de classificação de risco desde 2015, quando a S&P removeu o selo de grau de investimento do país.

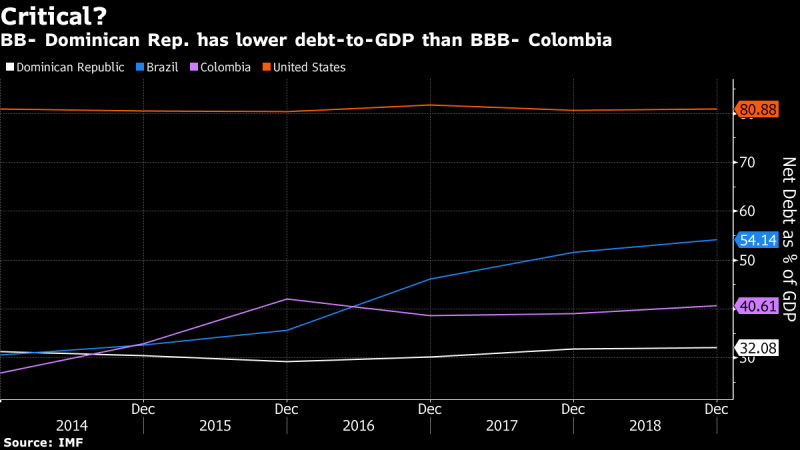

No entanto, a relação dívida/PIB não parece ser uma questão importante para as classificações dos países desenvolvidos e até mesmo de alguns países emergentes.

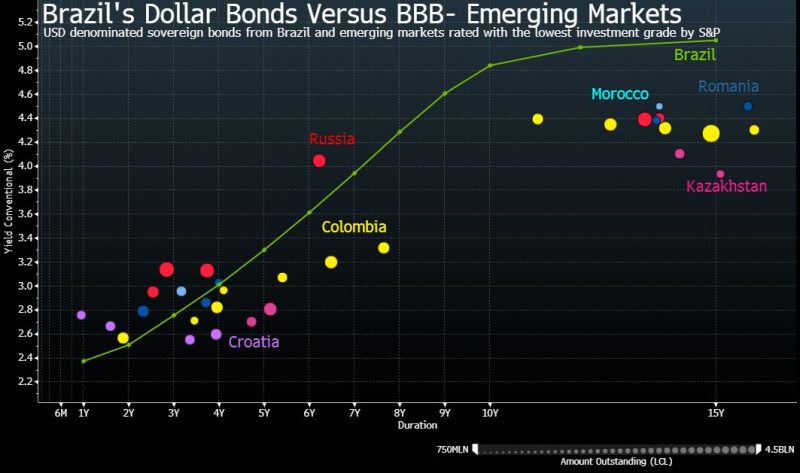

Os rendimentos pagos pelos títulos brasileiros de 10 anos denominados em dólar caíram cerca de 180 pontos-base desde setembro com o otimismo em torno da agenda pró-reformas do novo governo. Estão agora no nível mais baixo desde janeiro de 2018, aproximando-se de países com classificações melhores.

A ponta curta da curva de rendimento de títulos em dólar do Brasil já está em um nível similar ao dos países classificados como “BBB-“, o mais baixo grau de investimento. A ponta longa, no entanto, ainda precisa ver alguma compressão para ser comparável a essas economias.

Morgan Harting, gestor de recursos da AllianceBernstein, em Nova York, diz que os títulos do governo brasileiro provavelmente serão os mais diretamente beneficiados pela aprovação da reforma da Previdência, devido ao “impacto salutar na dinâmica fiscal”. Ainda assim, os investidores provavelmente exigirão números melhores de crescimento e continuidade da agenda de reformas para reduzir os prêmios de risco.

“O cenário do nirvana seria aquele em que a reforma da Previdência e outras contribuam para o sentimento mais otimista dos consumidores e das empresas, o que, por sua vez, levaria a um crescimento econômico mais forte”, disse Harting. “Isso colocaria em movimento um ciclo virtuoso de declínio do risco soberano, crescimento mais rápido dos lucros e maiores múltiplos para ações.”